Active is: Condividere le idee

Outlook 2021

Occorre una maggior diversificazione all’interno dei portafogli poiché la pandemia prolunga la fase di incertezza

Se da un lato gli investitori possono approcciarsi al 2021 con ottimismo, in vista della messa sul mercato di un vaccino efficace contro la Covid-19, dall’altro l’andamento della ripresa economica resta incerto. È necessario diversificare in un’ampia gamma di strumenti, non solo in aree geografiche, settori e strategie che di recente hanno evidenziato un buon andamento.

MESSAGGI CHIAVE

- Nel 2021 è probabile una stabilizzazione della ripresa dalla recessione innescata dalla Covid-19 – ma il tasso di crescita globale, stimato al 5%, potrebbe essere più elevato in caso di successo di nuovi promettenti vaccini sviluppati a livello globale.

- Gli investitori potranno risentire degli effetti dei considerevoli stimoli monetari e fiscali – come le valutazioni elevate di numerose delle principali asset class – e si renderà necessaria un’attenta selezione a livello di titoli ed aree geografiche.

- In un mercato azionario caratterizzato dall’incertezza, occorre ricercare un posizionamento equilibrato: le azioni di Europa e Asia potrebbero offrire maggior valore rispetto ai titoli statunitensi, i “vincitori” del 2020, e non si esclude che i titoli value inizino a recuperare terreno rispetto a quelli growth.

- La pandemia di Covid-19 ha rimarcato l’importanza degli investimenti sostenibili; partnership pubblico/privato, focus sull’impact investing e allineamento agli Obiettivi di sviluppo sostenibile dell’ONU possono aiutare gli investitori a realizzare cambiamenti significativi nella vita reale, in un momento in cui i diversi Paesi sono impegnati a fronteggiare importanti problematiche a livello economico ed ambientale.

- Le obbligazioni governative USA a lunga scadenza potrebbero rivelarsi meno attraenti se la curva dei rendimenti si irripidirà come previsto; il debito asiatico e i bond indicizzati all’inflazione offrono opportunità interessanti.

La fase di profonda recessione è alle spalle, ma per tornare alla traiettoria di crescita pre-coronavirus potrebbero occorrere anni

L’economia globale si è ripresa dalla profonda recessione dovuta alla pandemia, malgrado alcuni Paesi debbano fare i conti con un aumento dei contagi e nuovi lockdown. In aggiunta ai settori che hanno prosperato durante la crisi, gli investitori potrebbero voler individuare nuove fonti di potenziale rendimento che possano beneficiare di come evolverà la ripresa.

Molto dipenderà dal successo nello sviluppo di vaccini e terapie farmacologiche efficaci. I nuovi vaccini sembrano promettenti, ma continueremo a monitorare i principali dati economici in cerca di indicazioni sul momentum, e ci aspettiamo inoltre forti differenze nella performance a livello di area geografica. In caso di contenimento della pandemia, tra le aree interessanti potrebbero rientrare le azioni europee e asiatiche, i settori value e le obbligazioni corporate.

Per gli investitori istituzionali, i private market offrono potenziali opportunità: le infrastrutture in particolare potrebbero beneficiare di maggiori investimenti, anche grazie a misure di stimolo volte a stimolare l'attività economica. Vi è inoltre un numero crescente di opportunità per sostenere una ripresa sostenibile e resiliente dell'economia post-coronavirus, attraverso strumenti che consentono di affrontare il cambiamento climatico e altre questioni chiave.

Qualora non si riuscisse a tenere sotto controllo la Covid-19, tuttavia, è probabile che l’attività economica globale raggiunga i livelli pre-coronavirus solo a fine 2021. Per tornare alla traiettoria di crescita economica pre-coronavirus potrebbero occorrere anni. L’incertezza è riflessa dall’inusuale dispersione delle stime di crescita dell’OCSE (cfr. Grafico 1), con scenari per il 2021 che oscillano dal 7% al –2%.

Grafico 1: La ripresa non ha una forma “a V” – probabilmente assomiglia di più a una “radice quadrata invertita”

Stime PIL globale (trimestrali dal 2019, indicizzate a 100)

Fonte: Allianz Global Investors, OCSE. Dati a settembre 2020.

Per affrontare il coronavirus i Paesi hanno fatto ricorso ad ampie misure di stimolo, ma nel lungo periodo potrebbero esserci pesanti conseguenze

In risposta alla recente recessione governi e banche centrali hanno varato ampi pacchetti di stimoli monetari e fiscali (cfr. grafico 2). Nonostante tali misure di sostegno fossero necessarie e utili, potrebbero comportare degli effetti indesiderati per gli investitori nel lungo periodo, tra cui:

- Prezzi elevati degli asset in alcuni mercati. La liquidità in eccesso derivante dagli stimoli monetari (essenzialmente troppo denaro in circolazione rispetto all’attività economica) ha fatto salire i prezzi degli asset, anche di quelli che apparivano già sopravvalutati. Crediamo che tale trend sia particolarmente evidente nei titoli governativi e nelle azioni USA, mentre al di fuori degli Stati Uniti le valutazioni azionarie sembrano più moderate.

- Indebitamento elevato. Il livello di indebitamento è elevato tanto nel settore pubblico quanto in quello privato. In presenza di un significativo indebolimento della ripresa, le società potrebbero avere difficoltà a sostenere l’onere del debito e quindi si assisterebbe a un aumento del rischio di default. Inoltre, le aziende deboli che rinnovano prestiti bancari a costi contenuti possono trasformarsi in "società zombie", caratterizzate da bassa produttività, indebitamento elevato e alto rischio di default in caso di normalizzazione dei tassi.

- Crescente volatilità dell’inflazione. Aumentano i rischi di un rialzo dei prezzi di beni e servizi nel medio periodo, a causa sia dell’eccesso di liquidità ascrivibile agli stimoli monetari, sia degli shock sul fronte dell’offerta dovuti alle chiusure nell’ambito della pandemia e ai conflitti commerciali in atto. La prosecuzione della tendenza alla deglobalizzazione (i Paesi cercano di raggiungere l’autosufficienza quantomeno per i beni di prima necessità) potrebbe frenare la crescita economica a lungo termine, e di conseguenza la crescita della produttività. A parità di condizioni, nei prossimi anni potremmo quindi assistere ad una maggiore volatilità dei prezzi a livello globale.

Grafico 2: Consistente risposta fiscale alla crisi da Covid-19

Misure annunciate in percentuale del PIL

Fonte: IMF Fiscal Monitor. Dati a settembre 2020. Le medie per gruppi di Paesi sono ponderate per il PIL in dollari USA adeguato a parità di potere di acquisto. AEs= economie avanzate, tra cui Italia, Francia, Germania, Regno Unito, Giappone, USA e Canada più altre economie avanzate come definite dal FMI. EMMIEs = mercati emergenti ed economie a reddito medio; il gruppo comprende India, Russia, Sudafrica, Brasile e Cile, nonché altre economie emergenti come definite dal FMI.

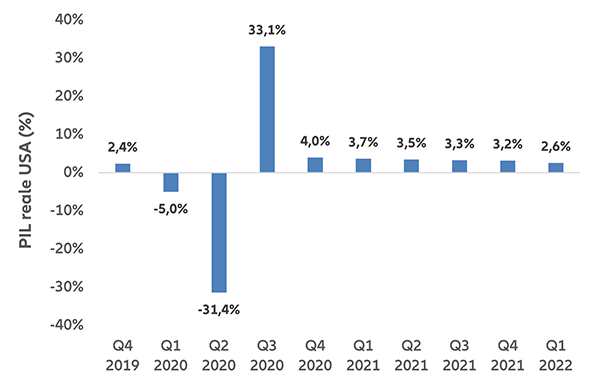

Dopo lo storico rimbalzo dell’attività economica nel terzo trimestre 2020, le prospettive di crescita degli USA appaiono più moderate (cfr. Grafico 6). Ci aspettiamo che questa tendenza prosegua per tutto il 2021, seppur con alti e bassi. Probabilmente la crescita sarà ancora superiore al potenziale – vale a dire che la domanda complessiva potrebbe essere superiore all’offerta per effetto di solidità del mercato occupazionale, consistente spesa pubblica e altri fattori – e, in ultima analisi, potrebbe alimentare l’inflazione. L’effettiva evoluzione dell’economia USA dipenderà da alcuni fattori:

- L’andamento della pandemia sarà una determinante fondamentale del comportamento dei consumatori e dell’attività economica. Se l’efficacia dei nuovi vaccini sarà confermata e se saranno effettuati su larga scala, ci aspettiamo una crescita solida.

- Finché l’attività non sarà tornata ai livelli pre-crisi, stimoli monetari e fiscali saranno essenziali per sostenere l’economia nel complesso e in particolare le piccole imprese. Prevediamo comunque un incremento dei casi d’insolvenza a livello di singoli individui e società incapaci di far fronte agli obblighi finanziari.

- Probabilmente l'elezione di Joe Biden come 46esimo Presidente degli Stati Uniti comporterà l'adozione di nuove politiche economiche e ulteriori stimoli fiscali. La grande attenzione dell'amministrazione Biden a spesa infrastrutturale e iniziative legate al cambiamento climatico e alle energie pulite potrebbe creare nuove opportunità per gli investitori, anche nel segmento dei private market.

Un graduale ritorno dell’attività economica statunitense ai livelli precedenti la crisi da coronavirus potrebbe creare un contesto generalmente favorevole agli asset rischiosi USA come le azioni e le obbligazioni non governative, anche se sarà comunque importante un’attenta selezione. In caso di ulteriore rallentamento economico, i mercati probabilmente sconteranno ulteriori stimoli fiscali e monetari, e anche questo potrebbe supportare gli asset rischiosi. In entrambi i casi potremmo assistere ad un cambiamento nei settori più brillanti e ci aspettiamo una più ampia partecipazione al mercato, vale a dire che nuovi diversi settori potrebbero iniziare a sovraperformare.

Grafico 6: Crescita USA probabilmente più moderata nel corso del 2021

Stima del PIL reale USA (tasso annuo depurato degli effetti stagionali trimestre su trimestre, in %)

Fonte: Bloomberg. Dati a ottobre 2020.

Nell’Unione Europea la risposta alla pandemia di Covid-19 è diversa in ognuno dei 27 Stati membri. Di conseguenza è molto difficile prevedere l’efficacia delle misure di contenimento, la reazione degli operatori di mercato e la velocità di un eventuale rimbalzo. Le misure di lockdown e distanziamento sociale avranno un impatto particolarmente significativo sul settore dei servizi e con ogni probabilità assisteremo ad un aumento dei default e ad un calo dell’occupazione all’interno dell’area. I mercati sconteranno un parziale aumento dei casi di insolvenza, ma sarà importante monitorare eventuali incrementi superiori alle attese. Ci aspettiamo inoltre che le misure di politica fiscale e monetaria contribuiscano alla salvaguardia del tessuto economico europeo e a evitare fallimenti o licenziamenti su larga scala.

Sono i 19 Paesi dell’Eurozona a sopportare il maggior peso, in particolare Germania, Francia, Italia, Spagna, Paesi Bassi, Belgio e Austria, che generano il 90% circa del PIL aggregato dell’Area Euro. Nel complesso nell’Eurozona ci aspettiamo una crescita del 5,5% nel 2021, dopo la flessione stimata del 7,7% nel 2020. La ripresa sarà sostenuta da diversi fattori:

- I consumi privati beneficeranno probabilmente di misure governative mirate, della prevista normalizzazione dell’attuale eccessiva propensione al risparmio e di un miglioramento della fiducia dei consumatori. In generale il nostro scenario di base per il comportamento dei consumatori è positivo, ma la normalizzazione potrebbe richiedere del tempo. Inoltre, non è chiaro come reagiranno i consumatori alla persistente incertezza legata al coronavirus e come si procederà alle vaccinazioni di massa.

- La spesa pubblica dovrebbe contribuire a mitigare le ripercussioni della pandemia sull’economia. L’intesa su un programma di finanziamenti senza precedenti come il Recovery and Resilience Facility da EUR 750 miliardi è un’importante pietra miliare per la risoluzione della crisi e un incoraggiante segnale di solidarietà in seno all’UE.

- Malgrado le prospettive incerte per la domanda interna ed estera, ci aspettiamo un’accelerazione dell’attività di investimento nel 2021. La pressione sui margini di profitto dovrebbe ridursi e si stima un incremento della capacità utilizzata.

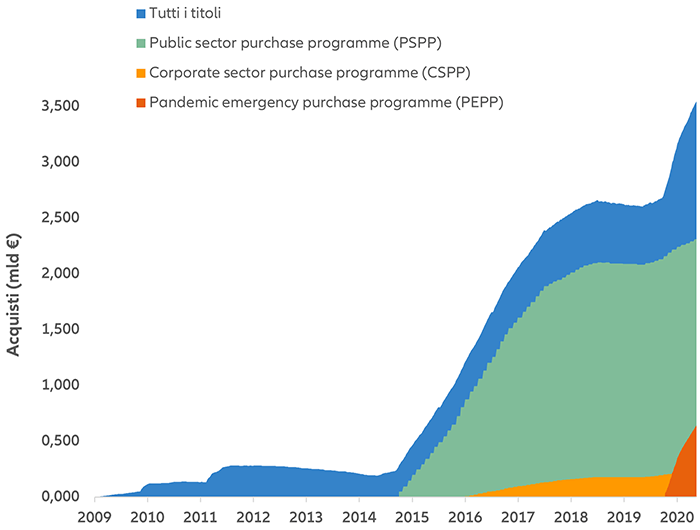

Per il momento le attese di inflazione restano modeste: nell’Eurozona l’inflazione complessiva dovrebbe salire dallo 0,4% del 2020 all’1,3% del 2021, un livello ancora moderato. Prezzi di alimentari e petrolio più elevati eserciteranno una graduale pressione rialzista. In tale contesto, la Banca Centrale Europea si atterrà probabilmente alla sua linea estremamente accomodante caratterizzata da tassi bassi e continui acquisti di asset (cfr. Grafico 7). Quanto al reddito fisso, preferiamo tuttora le obbligazioni dei Paesi periferici dell’Area Euro, tra cui Spagna e Italia, rispetto alle obbligazioni governative tedesche. Guardiamo inoltre con favore alle obbligazioni corporate investment-grade. Entrambi i segmenti beneficiano dei programmi di acquisto della BCE.

Il nostro scenario a lungo termine per l’azionario europeo è costruttivo, alla luce di valutazioni moderate e della convinzione che i promettenti vaccini annunciati di recente, se adottati su larga scala, contribuiranno a contenere la diffusione del virus.

Grafico 7: Il bilancio della BCE non evidenzia segnali di contrazione

Bilancio della BCE, considerando i principali programmi di acquisto di asset (2009-2020)

Fonte: Banca Centrale Europea. Dati a novembre 2020.

Come la BCE, anche la Bank of England è intenzionata a portare avanti il programma di acquisto di obbligazioni e mantenere i tassi bassi. La BoE valuta addirittura un regime di tassi negativi. L’economia britannica è in una posizione difficile per via della pandemia e dei negoziati post-Brexit con l’UE. Di conseguenza, la traiettoria e il ritmo della ripresa avviata a maggio 2020 sono estremamente incerti. Il PIL dovrebbe diminuire del 10%-12% nel 2020 ma, in previsione di un parziale successo delle misure di contenimento del coronavirus e del raggiungimento di un accordo commerciale con l’UE, ci aspettiamo che torni a crescere nel 2021.

Vi sono alcuni aspetti comunque positivi:

- Settori fortemente colpiti come hotel, servizi alimentari, trasporti, tempo libero, dovrebbero registrare buoni tassi di crescita annua da livelli depressi.

- È attesa una significativa espansione del settore della logistica, trainato dall’accelerazione dell’e-commerce.

- Il settore dell’edilizia dovrebbe beneficiare delle misure fiscali volte a sostenere gli investimenti infrastrutturali.

Nel complesso crediamo che l’economia britannica tornerà ai livelli pre-lockdown entro la fine del 2021, ma le nostre attese potrebbero variare in maniera significativa a seconda della durata e della gravità della pandemia di Covid-19. Ci aspettiamo che l’inflazione passi dall’1% nel 2020 all’1,6% nel 2021 in seguito alla normalizzazione dei prezzi dell’energia, al venir meno degli effetti della temporanea riduzione dell’IVA e all’accelerazione della debole crescita salariale. Nel 2021 il deficit di bilancio del Regno Unito dovrebbe scendere al 7% circa, un netto calo rispetto ai livelli del 2020, ma non si escludono nuovi pacchetti di stimoli fiscali a sostegno dell’economia.

In ogni caso, una volta che la ripresa economica sarà completa, occorrerà ridurre la spesa fiscale in un’ottica di lungo periodo al fine di ridimensionare il debito pubblico. La BoE dovrebbe portare avanti una linea monetaria espansiva tramite tassi di interesse bassi/negativi e acquisti di asset, e potrebbe addirittura optare per una politica ancora più accomodante a seconda dell’andamento dell’economia.

Date le problematiche del Regno Unito, ci aspettiamo una maggiore volatilità a breve. Pertanto, ribadiamo l’importanza di un approccio attivo all’investimento nelle obbligazioni e nelle azioni britanniche, che presentano un’esposizione relativamente elevata agli sviluppi internazionali. Tuttavia, segnali positivi nella lotta al coronavirus e un accordo di libero scambio Regno Unito-UE (invece di uno scenario “no-deal”) potrebbero rappresentare opportunità di acquisto.

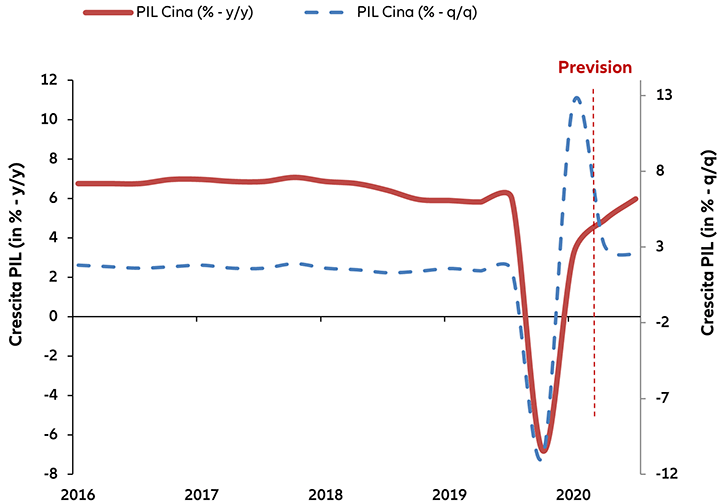

In Cina ci aspettiamo una prosecuzione della solida ripresa economica dalla crisi da Covid-19, che ha avuto un impatto molto negativo a inizio 2020 nonostante le autorità siano riuscite in breve tempo a tenere sotto controllo la pandemia. Nella prima parte del 2021 potremmo assistere a un consistente incremento del PIL a/a, ascrivibile principalmente al fatto che nello stesso periodo del 2020 regnava una profonda depressione (cfr. Grafico 8), e ad un parziale rallentamento nel resto dell’anno.

Il rally del settore dei servizi cinese dovrebbe proseguire a patto che il governo riesca ad arginare i nuovi focolai di Covid-19. È inoltre probabile un’ulteriore crescita del comparto manifatturiero, sostenuto da investimenti pubblici e graduale ripresa della domanda globale nel quadro del superamento della crisi da coronavirus. La Cina è tuttora posizionata per essere tra i beneficiari di tale trend di lungo periodo data la rilevanza delle società high-tech locali, in particolare nella robotica, nell’aviazione e in altre aree all’avanguardia del settore manifatturiero.

Crediamo che tale contesto indurrà le autorità cinesi a portare avanti la normalizzazione della politica fiscale e monetaria dopo gli interventi del 2020. Il governo potrebbe quindi iniziare a spendere di meno ed è improbabile che la People’s Bank of China (PBoC) attui consistenti interventi di allentamento monetario – tra cui tagli dei tassi – nel 2021. Al contrario, potremmo addirittura assistere a un’iniziale inasprimento verso fine 2020 in caso di ripresa della crescita e rialzo dell’inflazione core.

Siamo relativamente cauti circa le prospettive di investimento a breve in Cina poiché la politica monetaria e fiscale appare in fase di normalizzazione dato il miglioramento del contesto macroeconomico. Nel lungo periodo tuttavia l’evoluzione dell’economia cinese resta un tema interessante. Riteniamo che gli investitori debbano continuare a considerare la Cina come una vera e propria asset class a sè stante; non dovrebbero quindi chiedersi se investire in Cina, ma quanto investire.

Grafico 8: Significativo rimbalzo del PIL cinese nel 2020, che tuttavia resta inferiore alle attese

Crescita del PIL a/a e t/t (dato effettivo a settembre 2020; stima sino a dicembre 2020)

Fonte: Bloomberg, CEIC, Allianz Global Investors. Dati a settembre 2020.

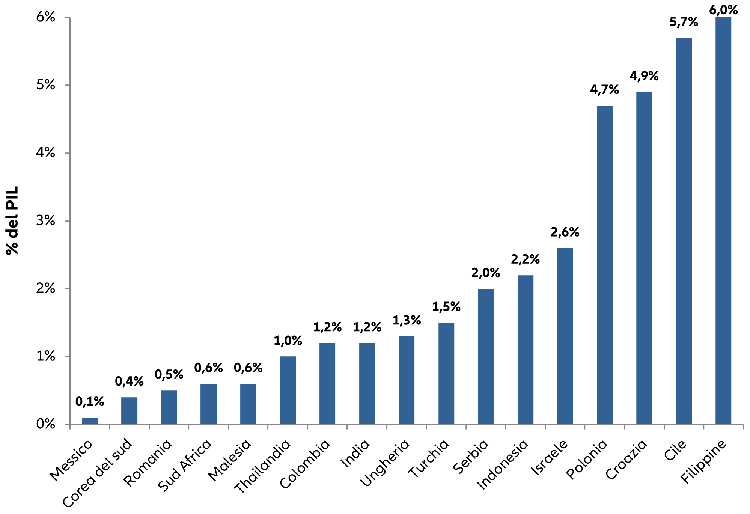

I mercati emergenti nel complesso hanno evidenziato una ripresa degna di nota dopo le ingenti perdite di marzo 2020, in gran parte grazie alle politiche estremamente accomodanti delle banche centrali (cfr. Grafico 9). Nel lungo periodo tale supporto potrebbe contribuire a un rialzo dell’inflazione globale. A breve termine, tuttavia, ci aspettiamo che fattori quali la debolezza dei prezzi delle commodity contribuiscano a mitigare forti pressioni inflazionistiche nelle aree emergenti. In tal caso le autorità monetarie locali potranno tagliare i tassi a livelli record e sperimentare programmi di acquisto di asset (il cosiddetto “quantitative easing”).

Grafico 9: Le banche centrali dei Paesi emergenti hanno acquistato volumi consistenti di bond per combattere gli effetti del coronavirus

Acquisti di obbligazioni governative da parte delle banche centrali delle aree emergenti (marzo-ottobre 2020)

Fonte: Bloomberg, FMI, Allianz Global Investors. Dati a ottobre 2020.

Tuttavia, le ingenti misure di stimolo monetario e fiscale attuate nei Paesi emergenti non dureranno per sempre. Ad esempio, i timori legati a inflazione, tassi di cambio e stabilità finanziaria limitano la possibilità di tagliare i tassi. E infatti Turchia e Ungheria hanno già alzato i tassi di riferimento nel 2020. Inoltre, il sostegno fiscale, che comprende l’aumento della spesa pubblica, potrebbe perdere efficacia ed essere oggetto di una crescente attenzione da parte degli investitori, preoccupati da un possibile peggioramento dell’affidabilità creditizia.

Nell’immediato la Covid-19 rappresenta tuttora il principale rischio per la crescita delle aree emergenti. La messa a disposizione di vaccini efficaci potrebbe favorire la normalizzazione delle condizioni economiche a livello globale, un fattore positivo tanto per i Paesi emergenti quanto per quelli avanzati. Tuttavia, l’aumento del tasso di infezione rappresenta un grave rischio per le nazioni vulnerabili che hanno già utilizzato gran parte delle frecce al loro arco per combattere la malattia. Ci aspettiamo quindi una ripresa fragile ed eterogenea nel mondo emergente:

- Se da un lato in un primo momento la Cina e alcune altre parti dell’Asia sono state le più colpite dalla pandemia, dall’altro sono state anche le prime a riprendersi. Nonostante i timori per una seconda ondata di contagi che potrebbe compromettere la ripresa, in Asia si è registrato un netto rimbalzo dell’attività economica dopo la rimozione delle misure restrittive e il riavvio della produzione industriale. Il momentum potrebbe perdere slancio nel 2021, ma i governi dei Paesi asiatici forniranno stimoli fiscali che dovrebbero sostenere i consumi privati. Azioni, credito e valute appaiono interessanti in previsione di una continua ripresa in Cina e nel resto del continente.

- Nella regione CEEMEA (Europa centrale e orientale, Medio Oriente e Africa) la ripresa era ben avviata prima dell’impennata dei nuovi casi di Covid-19. La Polonia potrebbe rivelarsi un’isola felice grazie alle consistenti misure di stimolo fiscale e alla maggior integrazione nell’Unione Europea, mentre in Sudafrica il momentum era già debole nel periodo pre-Covid. Analogamente, la risalita della Russia procedeva a un ritmo inferiore, in parte a causa del settore petrolifero dove si è registrata una riduzione della produzione in seguito ai recenti negoziati con l’OPEC.

- L’America Latina è stata colpita molto duramente dalla pandemia nonostante la maggior domanda di commodity da Cina e altri Paesi abbia aiutato i produttori di materie prime della regione. Anche in quest’area la ripresa appare eterogenea. L’economia brasiliana è vulnerabile, mentre in Messico la ripresa potrebbe essere più costante grazie all’accelerazione della domanda statunitense e del comparto manifatturiero.

Nel complesso alcune economie emergenti potrebbero beneficiare di significativi tassi di crescita del PIL trimestrale nel 2021 poiché nella primavera del 2020 tale dato era estremamente basso. In molti Paesi tuttavia l’attività economica è ancora inferiore ai livelli pre-Covid e non mancano altri fattori problematici come l’aumento delle tensioni geopolitiche, le interruzioni delle filiere e il maggior protezionismo. In ogni caso le banche centrali dei Paesi emergenti core non intendono modificare le loro politiche accomodanti e il supporto multilaterale da parte delle economie avanzate è in aumento, pertanto le aree emergenti dovrebbero registrare una parziale riduzione delle pressioni esterne in ambito finanziario.

Quanto alle obbligazioni governative dei mercati emergenti, gli investitori potrebbero considerare i bond high yield rispetto a quelli investment grade, in parte per via del supporto esterno di Fed e FMI alle aree in via di sviluppo.

Nei Paesi emergenti asiatici il sostegno fiscale e monetario, unito agli sviluppi positivi nella lotta al coronavirus, dovrebbe alimentare la ricerca di rendimento e l’interesse per gli asset rischiosi. In quest’area preferiamo generalmente gli investimenti nel reddito fisso con duration più breve e il debito high yield rispetto a quello investment grade. Inoltre, un contesto difficile per il dollaro USA potrebbe favorire India, Indonesia, Filippine e altre economie dell’Asia meridionale e sud-orientale. Un dollaro più debole potrebbe consentire alle banche centrali di questi Paesi di non alzare i tassi per sostenere le valute locali. Inoltre, si riduce il costo di detenere debito denominato in USD e potrebbe essere favorito l’afflusso di capitali esteri nell’area.

Ci aspettiamo una contrazione del PIL nipponico del 5,5% nel 2020 ed una successiva crescita del 2,3% nel 2021. Tuttavia, malgrado tale rimbalzo, le prospettive economiche restano incerte. Il tasso di risparmio delle famiglie potrebbe mantenersi elevato e le esportazioni giapponesi sono strettamente correlate alle spese per investimenti a livello globale, che probabilmente risentiranno delle incognite legate alla pandemia.

Il primo ministro Yoshihide Suga probabilmente porterà avanti l’”Abenomics” - la politica economica dell’ex premier Shinzo Abe – e in particolare il mix di stimoli fiscali e allentamento monetario su larga scala. Suga ha anche ribadito l’importanza di mantenere una stretta relazione con la Bank of Japan (BoJ) e promuovere nuove misure di allentamento monetario ove necessarie a sostenere l’occupazione ed evitare il default delle aziende. Per ora comunque riteniamo sia improbabile che la BoJ tagli il tasso di riferimento a breve in territorio ancor più negativo.

Azioni

Oltre alle mega cap tecnologiche USA, che hanno già realizzato ottime performance, l’adozione su vasta scala di vaccini promettenti contro la Covid-19 potrebbe favorire una serie di settori e aree geografiche. Analogamente, un ulteriore peggioramento della situazione sul fronte Covid potrebbe esercitare pressioni sull’andamento dei mercati azionari. Per ora le prospettive di crescita appaiono incerte e la spesa nel settore privato potrebbe rivelarsi modesta, un fattore che accrescere l’onere dell’erogazione di stimoli a carico di governi e banche centrali. In caso di aumento dei timori circa le ripercussioni della pandemia sulla crescita economica, i mercati finanziari potrebbero aspettarsi ulteriori stimoli, e iniziare a scontare tale eventualità.

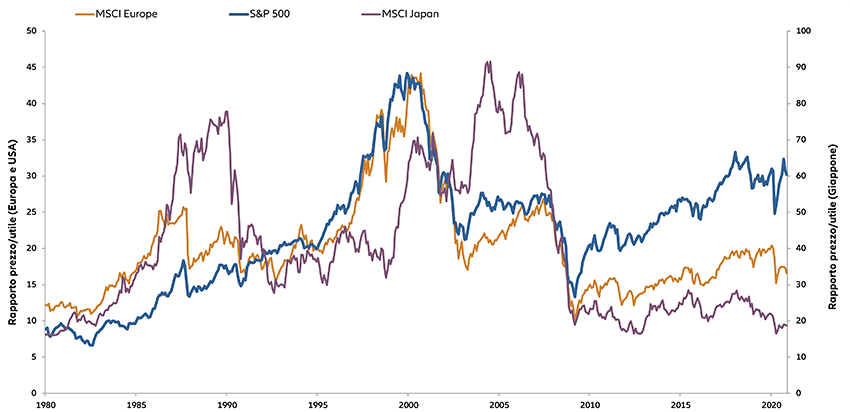

Tuttavia, anche adesso le banche centrali continuano a iniettare liquidità nell’economia e cercano di incoraggiare gli investitori a passare dagli asset “sicuri” a quelli più rischiosi. Di conseguenza le valutazioni di alcuni titoli azionari appaiono elevate. Le azioni USA ad esempio non solo rappresentano oltre il 50% del mercato azionario globale in termini di valore di mercato, ma appaiono anche onerose in base a gran parte dei parametri di valutazione (tra cui il rapporto prezzo/utile). In ogni caso, ci aspettiamo una più ampia partecipazione alla performance del mercato nel 2021:

- Come mostra il grafico 10, alcune aree geografiche sottovalutate al di fuori degli USA potrebbero evidenziare un buon andamento, in particolare in presenza di un rimbalzo della crescita globale. Europa e Paesi emergenti potrebbero offrire opportunità value cicliche.

- L’Asia settentrionale e la Cina saranno esposte a temi di crescita di lungo periodo, quali l’investimento cinese in nuove infrastrutture e la generale spinta verso la digitalizzazione (e-commerce, 5G e intelligenza artificiale) in tutta l’Asia.

- Le prospettive per l’azionario emergente sono eterogenee. Polonia e Messico ad esempio sembrano beneficiare di prospettive a breve più solide, mentre Russia e Brasile sono in difficoltà, ma potrebbero evidenziare un rimbalzo in caso di ritorno dei flussi in entrata.

- Lo stile di investimento value ha sottoperformato e di recente tali titoli presentano uno sconto significativo rispetto alle controparti growth; pertanto i titoli value ciclici (tra cui selezionati titoli industriali e finanziari) potrebbero beneficiare della progressiva riapertura dell’economia globale.

- Sotto l’amministrazione Biden le fonti di energia pulita come eolico e solare potrebbero beneficiare di maggiori investimenti e di condizioni fiscali e normative favorevoli. Biden ha anche dichiarato di sostenere tanto l’investimento nelle infrastrutture tradizionali (ricostruzione di strade, ponti e aeroporti) quanto quello nell’infrastruttura tecnologica (5G e intelligenza artificiale).

Grafico 10: Le azioni USA sono onerose rispetto a quelle di Europa e Giappone

Rapporto prezzo/utile depurato delle oscillazioni cicliche (1980-2020)

Fonte: Refinitiv Datastream, Bloomberg, Allianz Global Investors. Dati a novembre 2020.

Obbligazioni

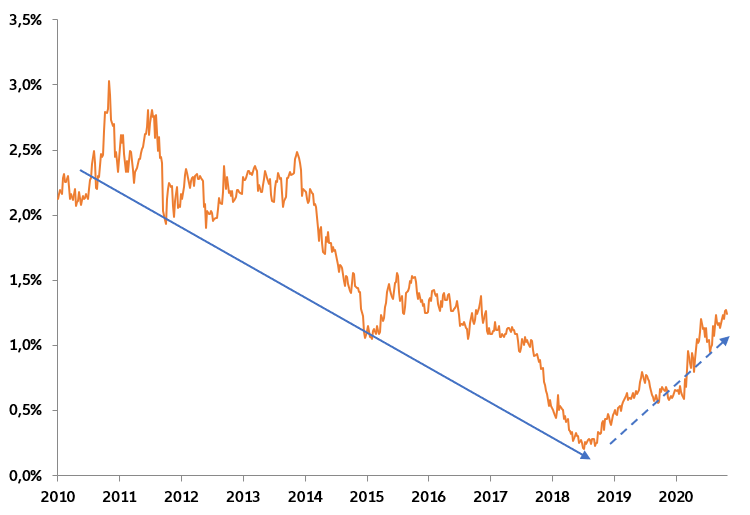

Crediamo ci siano opportunità attraenti nei mercati del reddito fisso nonostante fondamentali macroeconomici deboli. L’abbondante liquidità delle banche centrali crea tuttora un contesto favorevole per i titoli obbligazionari in generale, e in particolare per gli asset rischiosi. Nel quadro della ripresa della crescita economica globale, guardiamo con favore al tema della reflazione. Potremmo quindi optare per posizioni basate sull’irripidimento della curva USA (preferenza per i Treasury a breve rispetto a quelli a lunga scadenza; cfr. Grafico 11) e per un’allocazione del rischio incentrata sui prodotti a spread (compresi il debito emergente, le obbligazioni societarie investment grade e high yield). Un altro elemento favorevole è la partecipazione delle banche centrali – compratori di obbligazioni insensibili al prezzo – ad alcuni segmenti del mercato obbligazionario. Siamo pienamente consapevoli che l’indebitamento in ambito corporate è nettamente aumentato durante la recessione. In previsione di una potenziale svalutazione del dollaro USA, gli investitori potrebbero valutare una sottoesposizione alla divisa.

Il ritmo e l’entità delle misure monetarie e fiscali volte a mitigare l’impatto della pandemia hanno contribuito a ridurre la gravità e la durata della recessione globale, ed è iniziata la ripresa dell’economia mondiale. Tuttavia, il fatto che i governi dei Paesi avanzati continuino a fornire stimoli su larga scala a sostegno dell’economia, ha comportato un significativo deterioramento dei parametri d’indebitamento statale. Crediamo pertanto che la politica delle banche centrali si manterrà accomodante nel prossimo futuro, proprio come avvenuto dopo la crisi finanziaria del 2008-2009. Le autorità monetarie vogliono mantenere i tassi bassi al fine di dare slancio alla ripresa, mentre non intendono alzare i tassi e rischiare di innescare un’ondata di default. Ci aspettiamo che le autorità affronteranno il nuovo contesto macroeconomico con una linea ancora espansiva sul fronte monetario, caratterizzata da quantitative easing e tassi di interesse prossimi allo zero (o addirittura negativi).

Grafico 11: Inclinazione della curva dei rendimenti USA in aumento

Differenziale di rendimento tra Treasury a 5 e 30 anni (2010-2020)

Fonte: Bloomberg, Allianz Global Investors. Dati a novembre 2020.

Private market

I mercati privati hanno evidenziato una crescita significativa negli scorsi decenni (cfr. Grafico 12), riconducibile essenzialmente alla capacità di offrire agli investitori istituzionali un potenziale di extra-rendimento e una fonte di reddito alternativa scarsamente correlata con i mercati pubblici. L’asset class è stata inoltre favorita dalle dinamiche di mercato. Normative sempre più severe hanno esercitato pressioni sulle banche, dando agli investitori istituzionali un’opportunità per fornire capitali, e negli ultimi anni si è registrata una crescente propensione delle società a impiegare tali risorse. Con la crescita dei valori medi delle transazioni, un numero maggiore di aziende può fare affidamento sui finanziamenti degli investitori e rimanere privato più a lungo.

Fin dall’inizio la pandemia di Covid-19 ha velocemente alimentato lo stress e l’incertezza sui mercati di tutto il mondo. Dato il rallentamento dell’attività economica, molte aziende sono state costrette a tagliare i costi e le spese per investimenti, nonché ad aprire linee di credito. I governi hanno risposto impegnando importi ingenti per finanziare l’emergenza, mentre le banche si sono concentrate soprattutto su relazioni strategiche e settori core. Tuttavia, in previsione di una contrazione dell’attività bancaria e di assicurazione creditizia, ci aspettiamo un aumento della domanda di credito da parte delle società di medie dimensioni e dei settori infrastrutturali non core, così come una maggiore domanda di trade finance in tutti i settori dell'economia. Gli investitori istituzionali possono trarre vantaggio da tali sviluppi e cogliere opportunità mediante investimenti sui private market, contribuendo al contempo a finanziare la ripresa dell’economia reale.

L'Asia è un esempio delle opportunità disponibili agli investitori nei private market. In un mondo a corto di crescita, l'Asia offre prospettive interessanti grazie a fattori quali l’aumento della classe media, l'incremento dei consumi, la forte produttività ed il rapido sviluppo della digitalizzazione. Inoltre, la maggior parte dei governi asiatici ha risposto alla crisi della Covid-19 dando impulso alla spesa fiscale e per le infrastrutture, alimentando ulteriormente i trend in corso. Le aziende asiatiche di medie dimensioni sono tra i principali beneficiari di questi driver di crescita, eppure molte di queste aziende necessitano di finanziamenti. Gli investitori hanno l'opportunità di fornire loro risorse finanziarie attraverso i mercati del credito privato. Ciò consente agli investitori di accedere ad un potenziale di rendimento ponderato per il rischio attraente, a flussi di cassa interessanti e ad una limitata correlazione con i più ampi mercati azionari e obbligazionari attraverso l’esposizione ad asset reali, in contrapposizione agli asset finanziari.

A livello globale alcuni settori, in particolare aeroporti, vendite al dettaglio ed edilizia, sono stati duramente colpiti dall’attuale crisi; per altri settori che forniscono servizi essenziali, tra cui telecomunicazioni, farmaceutici, utility regolamentate e centri dati, l’impatto sulla domanda è stato molto limitato e in altri ancora, quali sanità, trasporti, istruzione e software per le imprese, è atteso un netto rimbalzo con la ripresa economica. I private market in una pluralità di settori si sono dimostrati resilienti e capaci di creare valore in un portafoglio istituzionale, a fronte di una volatilità generalmente molto più bassa di quella dei mercati pubblici.

Sembra che l’attività abbia ripreso slancio dopo la decelerazione del primo semestre 2020. Con i governi che lanciano nuovi pacchetti di stimolo per aiutare a sostenere le proprie economie, gli investitori istituzionali possono svolgere un ruolo essenziale nella ripresa post-pandemia. Nell’attuale contesto macroeconomico ci aspettiamo emergano maggiori opportunità di investimento contestualmente al ritorno di attese di valutazione e condizioni creditizie a livelli più ragionevoli.

Grafico 12: Negli ultimi 20 anni i mercati privati hanno evidenziato una crescita esponenziale

Patrimonio gestito (2000-2020)

Fonte: Preqin. Dati a marzo 2020.

-

Le informazioni contenute in questo documento sono a scopo meramente illustrativo e non devono essere considerate alla stregua di previsioni, ricerche o consigli di investimento, né di una raccomandazione ad adottare alcuna strategia di investimento.

L’investimento implica dei rischi. Il valore di un investimento e il reddito che ne deriva possono aumentare così come diminuire e, al momento del rimborso, l’investitore potrebbe non ricevere l’importo originariamente investito. L’investimento in titoli a reddito fisso può esporre l’investitore a diverse tipologie di rischio, fra le quali ad esempio il rischio di credito, il rischio di tasso e il rischio liquidità. Cambiamenti nello scenario economico e nelle condizioni di mercato possono influenzare tali rischi ed aver un effetto negativo sul valore dell’investimento. In periodi di tassi nominali crescenti, il valore dei titoli a reddito fisso (incluse le posizioni corte in suddetti titoli) tende generalmente a decrescere. Per converso, in periodi di tassi nominali decrescenti il valore dei titoli a reddito fisso tende generalmente a crescere. Il rischio liquidità (dell’emittente) potrebbe essere all’origine di ritardi o sospensioni nel pagamento dei proventi degli investimenti. I rendimenti passati non sono indicativi di quelli futuri. Se la valuta in cui sono espressi i rendimenti passati differisce dalla valuta del paese di residenza dell’investitore, quest’ultimo potrebbe essere penalizzato dalle fluttuazioni dei tassi di cambio fra la propria valuta e quella di denominazione dei rendimenti al momento di un’eventuale conversione. Le informazioni e le opinioni espresse nel presente documento, soggette a variare senza preavviso nel tempo, sono quelle della società che lo ha redatto o delle società collegate, al momento della redazione del documento medesimo. I dati contenuti nel presente documento derivano da fonti che si presumono corrette e attendibili ma non sono state verificate da terze parti indipendenti. Per questo motivo l’accuratezza e la completezza di tali dati non sono garantite e nessuna responsabilità è assunta circa eventuali danni o perdite derivanti dall’uso delle informazioni fornite. Si applicano con prevalenza le condizioni di un’eventuale offerta o contratto che sia stato o che sarà stipulato o sottoscritto. Il presente documento è una comunicazione di marketing emessa da Allianz Global Investors GmbH, www.allianzgi.it, una società di gestione a responsabilità limitata di diritto tedesco, con sede legale in Bockenheimer Landstrasse 42-44, 60323 Francoforte sul Meno, iscritta al Registro Commerciale presso la Corte di Francoforte sul Meno col numero HRB 9340, autorizzata dalla BaFin (www.bafin.de). Allianz Global Investors GmbH ha stabilito una succursale in Italia, Allianz Global Investors GmbH, Succursale in Italia, via Durini 1 – 20122 Milano, soggetta alla vigilanza delle competenti Autorità italiane e tedesche in conformità alla normativa comunitaria.

Documento illustrativo di approfondimento che non costituisce offerta al pubblico di prodotti/servizi finanziari.

1390008

Financial repression e ingente indebitamento governativo potrebbero far salire i rendimenti a lungo termine

Visto l’impegno delle banche centrali a sostenere l’economia nel quadro della pandemia di Covid-19, ci aspettiamo che i tassi a breve restino estremamente bassi nel prossimo futuro. Si tratta essenzialmente del ripresentarsi delle politiche di financial repression (tassi bassi, flussi di capitali limitati e altre normative) attuate dalle autorità monetarie dopo le crisi finanziarie per aiutare le economie a ridurre l’indebitamento. A nostro parere i continui interventi delle banche centrali sono necessari, ma potrebbero comunque comportare un rialzo dell’inflazione e altri problematiche (come evidenziato in precedenza) a medio-lungo termine. Inoltre, nei prossimi trimestri i mercati obbligazionari saranno ancora inondati dall’abbondante offerta di titoli sovrani, conseguenza diretta di politiche fiscali estremamente espansive.

Quali sono le implicazioni per gli investitori?

Le azioni potrebbero beneficiare di notizie positive sul fronte coronavirus, ma equilibrio e selettività sono fondamentali

Nel quadro degli sconvolgimenti causati dalla Covid-19 e dei conseguenti lockdown, alcune aree geografiche e alcune asset class hanno evidenziato un andamento piuttosto positivo, in particolare le large cap tecnologiche USA e i rivenditori online. Gli sviluppi positivi nella lotta al coronavirus potrebbero sostenere una gamma più ampia di titoli e aree geografiche in aggiunta ai “vincitori” del periodo della pandemia.

Un importante passo avanti in tal senso è stato l’annuncio di trial promettenti sui vaccini verso fine 2020. In ogni caso, non è ancora chiaro quanto tempo ci vorrà per la commercializzazione dei vaccini e quante persone accetteranno di vaccinarsi. Sino ad allora è probabile che molte aree geografiche debbano fronteggiare ondate periodiche di contagi. Pertanto, in attesa dell’adozione su vasta scala di vaccini e cure efficaci, le prospettive di crescita resteranno incerte e la spesa nel settore privato (compresi consumi e investimenti privati) potrebbe risentirne.

Le azioni potrebbero risentire di un deterioramento dei dati economici sul ciclo, in particolare in caso di disconnessione tra i prezzi degli asset e la salute dell’economia sottostante.

Quali sono le implicazioni per gli investitori?

Grafico 3: I titoli value risultano molto a sconto rispetto a quelli growth

Valutazione relativa del MSCI World Value/Growth (1985-2020)

Fonte: Refinitiv Datastream, Allianz Global Investors. Dati a ottobre 2020. I rendimenti passati non sono indicativi di quelli futuri.

È sempre più probabile un indebolimento del dollaro americano, che favorirebbe i mercati non-USA

Nel quadro dell’accelerazione della ripresa economica globale si è assistito ad una flessione del dollaro rispetto ad altre divise (cfr. Grafico 4). Mentre alcuni economisti vedono un’inversione di tendenza all’orizzonte – essenzialmente perché l’incertezza circa la Covid-19 sostiene i “beni rifugio” come l’USD – noi siamo leggermente più inclini a credere che il dollaro si svaluterà per diverse ragioni, tra cui:

Quali sono le implicazioni per gli investitori?

Grafico 4: Il dollaro USA si è svalutato nel 2020 nel quadro della ripresa dell’economia globale

Andamento dollaro USA ponderato per l’interscambio (2015-2020)

Fonte: Bloomberg, Allianz Global Investors. Dati a ottobre 2020.

L’investimento sostenibile offre la visibilità di lungo periodo di cui gli investitori hanno bisogno

La pandemia di coronavirus ha messo in luce le vulnerabilità dell’economia globale e dei sistemi su cui facciamo affidamento. Sempre più spesso gli investitori dovranno adottare un approccio selettivo sia a livello settoriale che di singoli titoli, invece di fare affidamento sulla performance del mercato nel complesso. I fattori ambientali, sociali e di governance (ESG) possono contribuire a individuare i principali rischi a livello globale e a testare la resilienza di società e sistemi.

La pandemia di Covid-19 ha inoltre obbligato molti investitori a premere il tasto “reset” e a ricalibrare le proprie priorità; le autorità fiscali e monetarie, i governi e gli investitori stessi infatti hanno dovuto esaminare gli impatti sociali dell’attività economica. Sempre più investitori vorranno impiegare il capitale in modo sostenibile e cercheranno idee originali per contribuire alla realizzazione di cambiamenti tangibili nella vita reale in relazione a problematiche quali ad esempio il cambiamento climatico.

A tal fine gli investitori potrebbero scegliere soluzioni in linea con i 17 Obiettivi di sviluppo sostenibile dell’ONU (SDG) che intendono promuovere una maggior cooperazione tra Paesi, organizzazioni, società e singoli individui per risolvere importanti problematiche in tema di sviluppo. Secondo un report dell’ONU del 2017 il gap di finanziamento degli SDG nei Paesi avanzati si attestava a circa USD 2.500 miliardi l’anno, pertanto è fondamentale reperire nuove soluzioni di investimento per i Paesi e i settori dove i finanziamenti sono più carenti. Ad esempio si può ricorrere a partnership pubblico/privato, in cui le parti hanno obiettivi simili e si assumono differenti responsabilità. Il settore della finanza per lo sviluppo (development finance) - in cui capitali e know-how da fonti pubbliche o filantropiche sono impiegati per mobilitare l’investimento privato nello sviluppo sostenibile - può rivestire un ruolo strategico in quest’ambito.

Ad esempio, data l’ingente spesa tuttora necessaria a riportare determinate aree dell’economia sulla traiettoria di crescita pre-pandemia, alcuni governi considerano l’opportunità di rimodernare l’infrastruttura esistente, come nel caso delle reti elettriche. Tale obiettivo può essere raggiunto mediante progetti sociali, ambientali e nelle rinnovabili, che contribuiranno al benessere e alla prosperità delle generazioni future.

L’investimento sostenibile tuttavia non solo ha un impatto positivo, ma ha offerto anche solide performance agli investitori. Come mostra il grafico 5, circa due terzi dei gestori ESG attivi nel database eVestment (che monitora gli asset manager istituzionali) hanno sovraperformato il benchmark azionario globale negli scorsi tre anni, compreso il 2020, un periodo estremamente volatile per le azioni.

Grafico 5: La maggior parte dei gestori ESG attivi globali ha sovraperformato il benchmark azionario globale negli ultimi 3 anni

Percentuale di gestori attivi nel database eVestment Global Equity ESG che ha sovraperformato l’MSCI All Country World Index (fino al terzo trimestre 2020)

Fonte: eVestment. Dati a settembre 2020.I rendimenti passati non sono indicativi di quelli futuri. Le barre rappresentano la % di gestori attivi nel database eVestment Global ESG che ha sovraperformato l’MSCI ACWI Index in ciascun periodo di riferimento. Le strategie di investimento ESG (Environmental, Social and Governance), rispondenti a criteri sociali, ambientali e di governance, tengono in considerazione fattori informativi aggiuntivi rispetto a quelli finanziari tradizionali nella selezione dei titoli e nell’esposizione, che possono determinare performance degli investimenti corrispondenti diverse da altre strategie o indici di mercato.

Quali sono le implicazioni per gli investitori?

Gli investitori intenzionati ad allocare capitali in modo sostenibile hanno molte opzioni a disposizione, in particolare nel quadro della ripresa mondiale dalla pandemia di Covid-19.