Primi passi

La fine del 2024 e l’inizio del 2025 hanno visto notizie e movimenti significativi nei mercati finanziari. L’insediamento di Trump ed i suoi ordini esecutivi hanno sicuramente attirato gran parte dell’attenzione, ma per una chiara strategia su dazi e relazioni commerciali probabilmente si dovrà attendere qualche tempo…

Alla fine del 2024 e all’inizio di quest’anno non sono mancate importanti novità e variazioni significative dei prezzi sui mercati finanziari. L’insediamento del Presidente USA Trump, al suo secondo mandato, ha sicuramente attirato molta attenzione, e la quantità di ordini esecutivi firmati già il primo giorno della nuova amministrazione non ha deluso le aspettative. Nel complesso questi provvedimenti riguardavano le questioni più pragmatiche messe in conto dai mercati, mentre per le mosse strategiche riguardanti i dazi doganali e più in generale i rapporti commerciali probabilmente si dovrà attendere qualche tempo.

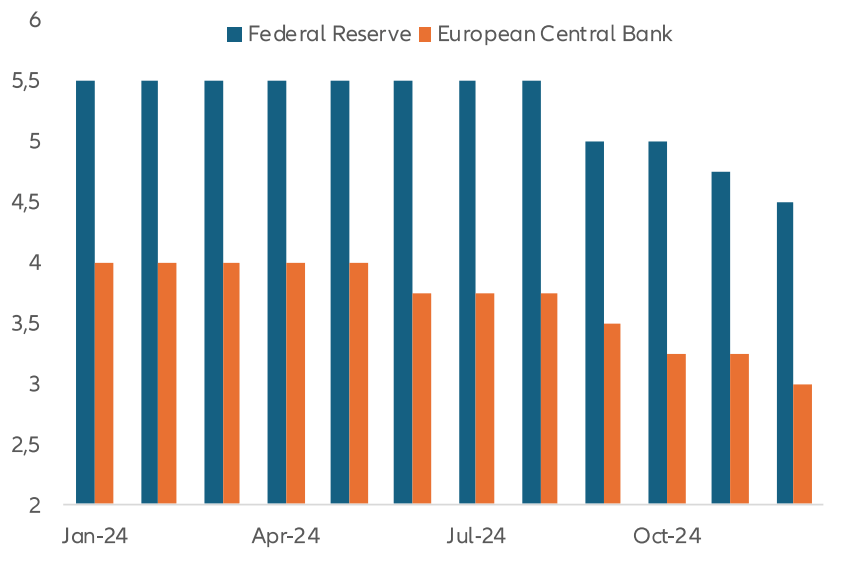

A fine 2024 anche le riunioni delle banche centrali hanno avuto sviluppi degni di nota. La sessione di dicembre della Federal Reserve Bank (“Fed”) ha sorpreso i mercati con il rialzo delle previsioni sull’inflazione ed un corrispondente incremento delle proiezioni circa i tassi di riferimento nel 2025.

Dopo l’incontro, i membri del comitato di politica monetaria della Fed hanno indicato agli investitori che, dopo una rapida riduzione di 100 punti base (cioè dell’1,00%) nella seconda metà del 2024, la banca centrale avrebbe deciso con molta più calma in merito all’opportunità di ulteriori tagli dei tassi di interesse nei prossimi mesi. Sebbene le proiezioni della Fed suggerissero che gli investitori dovessero aspettarsi due tagli dei tassi di interesse nel 2025, i mercati finanziari hanno scontato meno di questo dall’inizio dell’anno. Da settembre, cioè da quando la Fed ha iniziato ad abbassare i tassi, i rendimenti delle obbligazioni a 10 anni – che scontano la traiettoria dei tassi di interesse nel decennio a venire – sono saliti di circa 100 punti base.

Se la Fed ha dominato la scena a dicembre, la Banca Centrale Europea (“BCE”) sembra essere, secondo noi, la banca centrale più propensa a effettuare un intervento di politica monetaria questo mese. Nel comunicato rilasciato insieme alla decisione di ridurre i tassi a dicembre, la BCE aveva indicato che le sue mosse sarebbero rimaste dipendenti dai dati. Tuttavia, un sottile cambiamento nella dichiarazione della banca centrale sembra suggerire che la BCE sia orientata a ridurre i tassi di interesse nella prossima riunione.

Prima della riunione di dicembre, la BCE aveva affermato che le sue scelte in merito alla durata e alla portata della linea restrittiva sarebbero state dettate dai dati. A dicembre, invece, ha semplicemente dichiarato che i dati in arrivo avrebbero influenzato le sue valutazioni in merito alle decisioni più opportune in materia di politica monetaria. Dal momento che la banca descriveva le condizioni attuali ancora restrittive, ci sembra che la BCE abbia sufficiente fiducia nelle sue previsioni sull’inflazione da ritenere un ulteriore taglio dei tassi di interesse lo sviluppo più probabile in questo momento. Le notizie giunte da allora su crescita e inflazione non sembrano tali da far cambiare idea alla banca centrale, motivo per cui riteniamo che l’esito più verosimile sia una riduzione dei tassi di 25 pb.

Tassi di riferimento negli USA e nell’area euro (%)

Fonte: Allianz Global Investors Global Economics & Strategy, Bloomberg.

Dati al 20.01.2025.

La settimana prossima

Oltre alle riunioni di Fed e BCE, la settimana entrante riserva una serie di pubblicazioni interessanti.

Negli Stati Uniti e nell’area euro usciranno le stime preliminari del prodotto interno lordo (PIL) del quarto trimestre. Si prevede una crescita annualizzata prossima al 3,0% per gli USA, di poco inferiore all’1,0% per l’Eurozona. Tale divergenza, più ampia rispetto alla norma, sembra destinata a permanere in mancanza di modifiche a sorpresa delle politiche nel corso dell’anno.

Sempre negli Stati Uniti, la settimana prossima sono attesi i dati sugli ordinativi di beni durevoli, che dovrebbero registrare un rimbalzo rispetto alla debolezza di novembre, mentre l’indice dei prezzi per la spesa per i consumi personali (“PCE”), il parametro preferito dalla Fed per misurare l’inflazione, dovrebbe attestarsi a dicembre poco sopra il target della banca centrale su base annualizzata. L’indice del costo del lavoro relativo all’ultimo trimestre dell’anno dovrebbe evidenziare un lieve rialzo, attestandosi intorno ad un dato annualizzato del 4,0% circa.

Nell’area euro, oltre al PIL del quarto trimestre saranno resi noti i sondaggi della Commissione Europea sul sentiment delle imprese, i quali ci indicheranno se c’è una qualche ripresa rispetto alla debolezza di fine 2024. I dati sulla massa monetaria dovrebbero mostrare un trend in leggero miglioramento, poiché i tagli dei tassi operati dalla BCE iniziano a sortire lentamente i loro effetti sulle decisioni in merito ai finanziamenti. In Germania, i risultati dell’indagine ifo sono inferiori ai livelli pre-pandemia da quando è finita l’emergenza sanitaria. Purtroppo, la situazione sembra destinata a perdurare, anche in ragione di una crescita piatta o appena negativa del PIL nel quarto trimestre. Grande attenzione sarà riservata all’inflazione tedesca di gennaio, dato che a cavallo del nuovo anno si è osservato un ampio riassestamento dei prezzi.

Per il resto, in Cina l’indice dei responsabili degli acquisti (PMI) Caixin ci dirà se il miglioramento del momentum a fine 2024 prosegue anche nel nuovo anno. Nel Regno Unito, il parametro della fiducia delle imprese della Confederazione dell’Industria Britannica (“CBI”) rispecchierà verosimilmente l’andamento di altri sondaggi, segnalando una contrazione dopo il budget di ottobre. Infine, chiuderanno la settimana i dati su mercato del lavoro, spesa al consumo e avvio di nuovi cantieri residenziali in Giappone, insieme all’indice dei prezzi al consumo (CPI) di Tokyo.

Per il momento il nuovo anno sta muovendo i primi passi su un terreno conosciuto, ma l’insediamento del Presidente Trump ci ricorda che il 2025 sarà un anno di cambiamenti.

Cordialmente,

Sean Shepley

Senior Economist