Cambiamento climatico: un futuro più verde per le banche?

Il settore bancario è esposto ai rischi dati dal cambiamento climatico principalmente per via delle attività finanziarie, più di quanto non lo sia per quelle operative, e ha tanto da guadagnare dalle opportunità offerte dalla transizione economica. Con l’aumento dei controlli sulle strategie di transizione climatica, un’attività di engagement strutturata ha un ruolo fondamentale nel valutare la preparazione delle banche ad affrontare questa sfida.

IN SINTESI

- Un’economia in via di decarbonizzazione avrà un impatto sulle banche, poiché alcuni settori cui elargiscono i loro servizi potrebbero subire ripercussioni negative o discontinuità, mentre le industrie sostenibili emergenti avranno necessità di un finanziamento di base.

- Questa esposizione a più settori rende più complesso valutare la preparazione delle banche all’azione per il clima, ma è necessaria per gestire i potenziali rischi del portafoglio e le opportunità al rialzo.

- Il nostro modello di ricerca studiato per analizzare le strategie climatiche delle banche e orientare il nostro voto è stato aggiornato quest’anno per consentire una valutazione più ampia delle performance climatiche.

- Combinando la ricerca proprietaria sulla sostenibilità con l’engagement, abbiamo raggiunto un livello di confidenza più elevato per quanto riguarda le performance delle banche legata al clima.

Questa dichiarazione è stata rilasciata dal governatore della banca centrale francese, François Villeroy de Galhau,1 il 24 aprile 2023, lanciando, di fatto, un guanto di sfida al settore finanziario affinché affronti probabilmente la più grande prova del nostro tempo: la vita in un mondo la cui temperatura è più elevata.

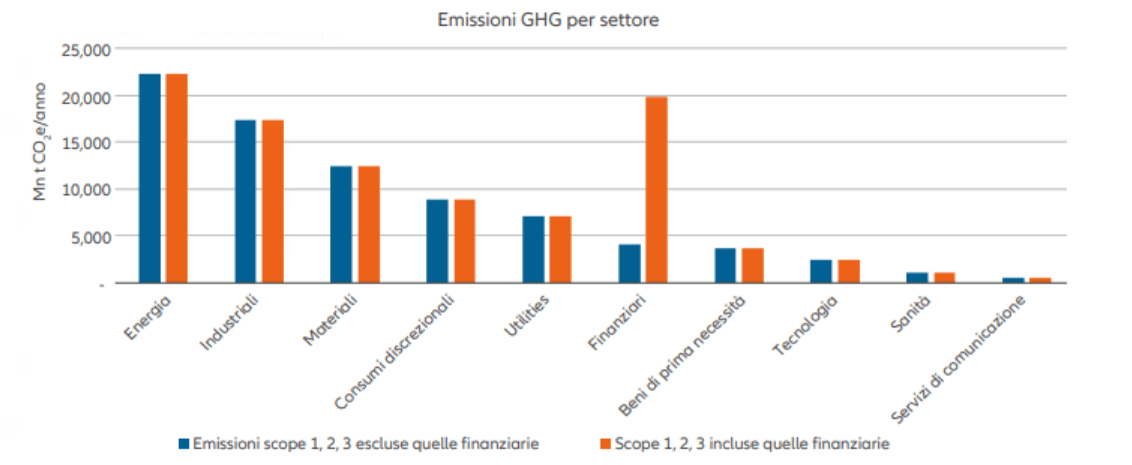

Le discussioni sulla riduzione delle emissioni di gas serra (GHG) si concentrano spesso sui settori più inquinanti come l’energia, i servizi pubblici o l’industria. Le attività delle aziende di questi comparti sono responsabili della maggior parte delle emissioni globali di GHG, come si può vedere nella figura 1. Di conseguenza, sono stati proprio questi ultimi i principali destinatari dell’impegno degli asset manager, come evidenziato nel nostro report “Oil & gas majors: active stewardship rather than divestment.”

Le emissioni prodotte dalle banche sono comparativamente molto più ridotte. Ciò forse spiega e giustifica perché, storicamente, hanno avuto una priorità minore nello sviluppo di alcune modalità di engagement e di analisi comunemente utilizzati2.

Figura 1: Le emissioni finanziate rivelano la notevole rilevanza del cambiamento climatico per le banche

Fonte: MSCI, al 12 ottobre 2023. Emissioni di gas serra aggregate per settore per i componenti dell’indice MSCI ACWI, in base alle ultime emissioni di gas serra (GHG) dichiarate o stimate dalle società, modellate da MSCI in base alla disponibilità e alla qualità dei dati.

Perché dialogare con le banche in materia di clima?

Le banche svolgono un ruolo fondamentale nel finanziare un’ampia gamma di attività economiche. Nello svolgere queste ultime, le banche sono associate alle emissioni dei loro clienti, come le società partecipate, i debitori, i titolari di mutui e qualsiasi altro soggetto che utilizzi i servizi bancari per facilitare le attività che producono emissioni di carbonio. Pur beneficiando della crescita di alcuni settori, come quelli che forniscono soluzioni per il clima, le banche sono anche esposte a rischi d’impresa, ad esempio quando la redditività di alcuni comparti diminuisce.

Il Carbon Disclosure Project ha stimato, nel 2020, che le emissioni finanziate3 dalle banche sono oltre 700 volte superiori alle emissioni dirette.4 Molte banche hanno considerato la correlazione tra la loro attività finanziaria e le emissioni di carbonio dei loro clienti e molte hanno considerato i rischi climatici in senso più ampio. Di conseguenza, si sono impegnate a fondo per garantire la gestione dei rischi associati, ad esempio diventando firmatarie della Net Zero Banking Alliance, organizzata dalle Nazioni Unite.5

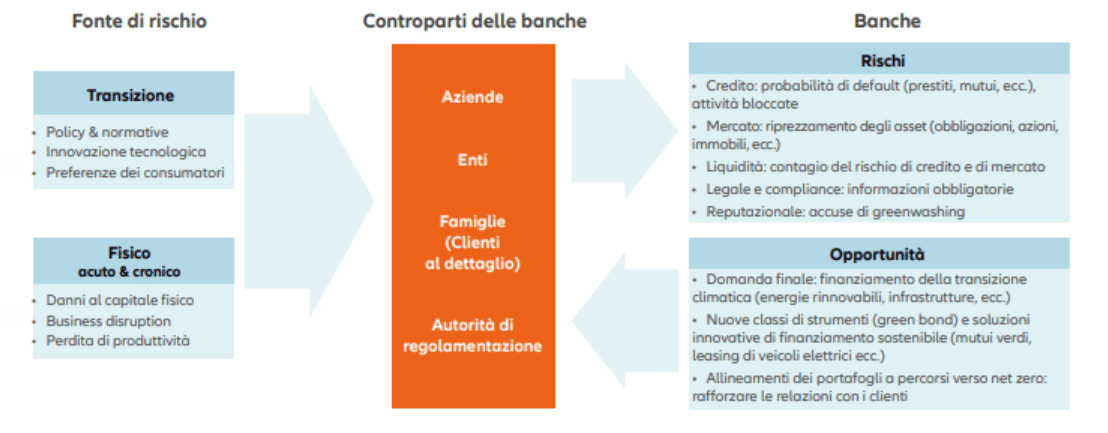

Come i rischi climatici possono tradursi in rischi aziendali:

- Le banche potrebbero vedere ridursi il proprio portafoglio di prestiti alle imprese se il loro mix di clienti non riuscisse a catturare i settori emergenti che si focalizzano sulla crescita sostenibile.

- I fornitori di mutui ipotecari potrebbero scoprire che, in alcune aree, una percentuale crescente di case è soggetta a rischi fisici legati al clima che sono rilevanti per la loro valutazione.

- Per le banche che non si sono mosse per tempo in questa direzione, potrebbero esserci rischi normativi e legali, man mano che maturano gli stress-test climatici da parte delle autorità prudenziali e che si intensificano le controversie sul clima.

Alla luce di ciò, ci siamo confrontati con le banche per capire come mitigano questi rischi. È emersa la necessità di un modello strutturato per valutare il loro approccio all’impatto dei cambiamenti climatici sulle loro attività commerciali. Le banche, infatti, forniscono un’ampia gamma di servizi finanziari a clienti retail e corporate - tra cui attività bancarie quotidiane, prestiti, mutui, crediti, supporto alle transazioni e investimenti - che operano in tutti gli ambiti delle attività economiche.

Le banche globali più grandi presentano un’ulteriore complessità: la diffusione geografica. I quadri di riferimento e le iniziative di engagement esistenti non coprivano sufficientemente la profondità e l’ampiezza di questo settore.

Figura 2: Rischi e opportunità legati al clima per le banche

Fonte: The Network of Central Banks and Supervisors for Greening the Financial System (NGFS), giugno 2021 e Allianz Global Investors.

Come valutiamo le strategie climatiche delle banche

Combinando la nostra ricerca sulla sostenibilità all’esperienza nell’ attività di stewardship ed engagement, nel 2022 abbiamo sviluppato un modello di riferimento per orientare il voto nelle risoluzioni del management su Say on Climate nel Regno Unito e nelle delibere degli azionisti negli Stati Uniti. Nel 2023 abbiamo modificato questo modello aggiungendo diversi nuovi criteri, estendendo alcuni limiti e ampliandone l’utilizzo per promuovere un engagement più mirato.

Ad esempio, quest’anno abbiamo fatto attività di engagement con una grande banca statunitense quotata in borsa, ricavandone una opinione positiva della sua performance in materia di transizione climatica che includeva i progressi rispetto agli obiettivi di intensità legati al clima. Di conseguenza, non abbiamo appoggiato una proposta degli azionisti che chiedeva obiettivi assoluti di riduzione dei gas serra.

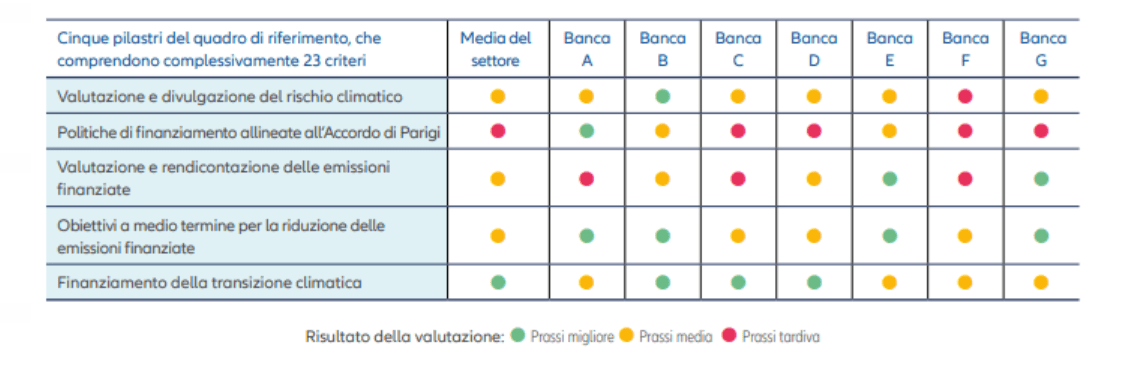

Il nostro quadro di riferimento comprende cinque pilastri e 23 criteri (ampliati rispetto ai 16 del 2022), di cui abbiamo bisogno per cogliere la complessità delle strategie climatiche delle banche. Ognuno di questi criteri viene valutato rispetto a una scala di prestazioni predeterminata per la quale ci siamo avvalsi di quadri di riferimento comunemente utilizzati. Per il 2023 abbiamo ricalibrato alcune misure di performance per riflettere l’evoluzione delle pratiche di mercato. Ad esempio, nella valutazione di uno dei 23 criteri - l’impegno ad allineare i finanziamenti e gli investimenti all’Accordo di Parigi - abbiamo aumentato il livello di aspettativa aggiungendo i mercati dei mutui e dei capitali, dal momento che la metodologia per la valutazione di queste aree sta diventando disponibile.

Vantaggi di un modello di engagement strutturato

Attraverso incontri di engagement, spesso con team specializzati di esperti di sostenibilità e clima, messi a disposizione dall’azienda, otteniamo ulteriori approfondimenti per integrare le informazioni pubblicate, in merito alle quali, ad esempio, può essere chiarito il contesto in cui le decisioni sono state prese. Oltre a ottenere una maggiore chiarezza sulla strategia aziendale in materia di clima, gli incontri possono essere utili per farsi un’idea in prima persona delle risorse interne impegnate per l’attuazione di tali strategie.

Infine, queste riunioni ci permettono di comunicare le nostre aspettative specifiche sulle questioni che abbiamo sollevato. Questo processo e il nostro modello di riferimento di engagement rafforzato, hanno fornito insegnamenti fondamentali. In primo luogo, la collaborazione è importante. La combinazione di ricerca tematica e attività di stewardship aumenta la nostra efficacia. L’analisi descritta in questo documento è il frutto della collaborazione tra i nostri team dedicati alla ricerca sulla sostenibilità e alla stewardship. La qualità dell’engagement è rafforzata dalla profondità della ricerca e, a loro volta, i risultati dell’engagement contribuiscono a perfezionare ulteriormente la ricerca.

Figura 3: Il quadro proprietario di AllianzGI mostra i progressi delle banche in materia di clima

Fonte: Allianz Global Investors, agosto 2023

In secondo luogo, meno è meglio (“lessi s more”). Per alcune banche che abbiamo esaminato, la rendicontazione sul clima comprendeva diversi ed elaborati documenti. Senza dubbio, la motivazione di ciò è da ricercarsi nell’intenzione di rivolgersi a un gruppo più ampio di stakeholder interessati e a un insieme più dettagliato di aspettative normative. Tuttavia, a volte abbiamo trovato difficile estrarre le informazioni necessarie e quantitative che ritenevamo rilevanti dal nostro punto di vista. Per esempio, l’uso di metriche legate al clima non sempre si allinea con la prospettiva dell’investitore. Alcune banche riportano le emissioni finanziate come numeri grezzi, ma non specificano la copertura in termini di asset class, attività o aree geografiche. In altre parole, conosciamo l’entità delle emissioni finanziate per una parte dell’attività, ma non siamo in grado di contestualizzarla in un quadro completo. Ciò significa che siamo limitati nella nostra capacità di valutare l’entità del rischio di investimento associato e le misure di mitigazione relative all’intera istituzione.

Dall’impegno all’azione

In un anno in cui i progressi climatici nel settore energetico sono stati messi a dura prova, è stato incoraggiante vedere che, finora, le principali banche hanno mantenuto lo stimolo a rispettare gli impegni climatici a lungo termine, e, in particolare, ad ampliare la copertura settoriale delle riduzioni delle emissioni a medio termine. Allo stesso tempo, rimangono molte lacune e alcune banche non sono all’altezza delle nostre aspettative.

La scadenza del 2030 per il raggiungimento delle tappe intermedie relative all’obiettivo di temperatura dell’Accordo di Parigi è ormai vicina. Giustamente, l’attenzione per le strategie climatiche si è ora spostata decisamente sull’attuazione degli impegni assunti nell’ultimo anno o due. Quanto più riusciremo a comprendere questa implementazione da parte delle istituzioni finanziarie nel corso del tempo, tanto più saremo in grado di valutare l’efficacia delle strategie scelte. Ad esempio, diventerebbe sempre più difficile spiegare la persistente sottoperformance di una banca rispetto alle traiettorie di riduzione delle emissioni inizialmente previste.

Riteniamo che questo approccio al dialogo con le banche aiuterà gli investitori a prendere decisioni più informate e a distanziare nettamente i ritardatari dai leader del settore bancario.

1 Reuters, aprile 2023 Climate change fight a 'core duty' for central banks - ECB's Villeroy

2 Climate Action 100+, Science Based Target initiative, Transition Pathways Initiatives sono esempi di organizzazioni che hanno sviluppato tali framework.

3 Le emissioni finanziate sono quelle legate alle attività di investimento e di prestito delle istituzioni finanziarie.

4 Climate Disclosure Project, The Time to Green Finance - CDP Financial Services Disclosure Report 2020

5 Net-Zero Banking Alliance, https://www.unepfi.org/net-zero-banking/