Nuovo pacchetto di stimoli per la Cina

Le misure di sostegno all’economia recentemente lanciate da Pechino hanno dato un forte impulso alle aspettative dei mercati. Le autorità cinesi hanno deciso di varare un corposo pacchetto di stimoli nell’intento di rafforzare la fiducia, rilanciare l’economia e aumentare la spesa fiscale.

Le misure di sostegno all’economia recentemente lanciate da Pechino hanno dato un forte impulso alle aspettative dei mercati. Negli ultimi tempi la crescita cinese ha sofferto, al punto da compromettere il conseguimento dell’obiettivo fissato per quest’anno. Data la situazione, le autorità cinesi hanno deciso di varare un corposo pacchetto di stimoli nell’intento di rafforzare la fiducia, rilanciare l’economia e aumentare la spesa fiscale.

Il primo obiettivo della manovra è stato raggiunto: la fiducia dei mercati è nettamente migliorata. A settembre, in una delle sue rare riunioni sull’economia, il Politburo ha promesso di “fermare il declino e favorire una stabilizzazione” del settore immobiliare. Questo forte impegno ad arrestare il pluriennale calo del comparto immobiliare ha avuto conseguenze soprattutto sul mercato interno.

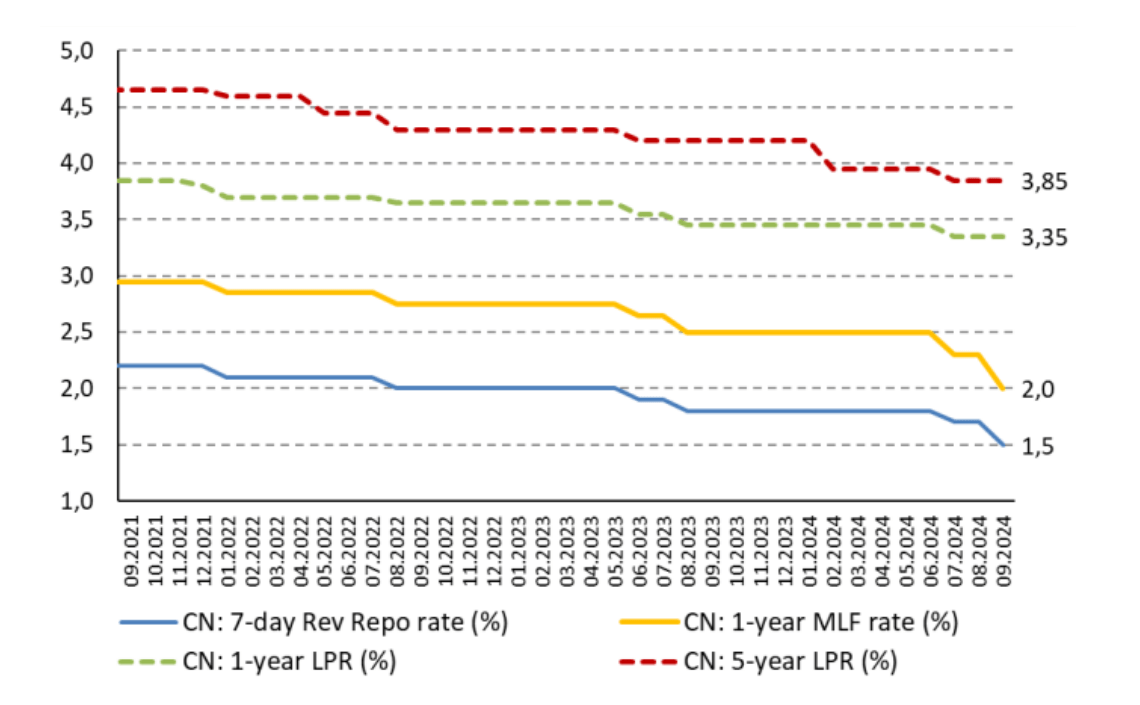

Quanto alla politica monetaria, secondo noi la strategia della People’s Bank of China (PBoC, la banca centrale cinese) è quella di rilanciare l’economia abbassando i tassi di interesse e di riequilibrare le decisioni di investimento/risparmio delle famiglie e delle imprese cinesi. Lo scopo è convogliare i depositi bancari verso investimenti sui mercati domestici degli asset rischiosi (azioni e immobiliare) nel quadro del sistema di capitali chiuso cinese. Ecco perché le misure di allentamento a favore del settore immobiliare sono state annunciate in concomitanza con le iniziative rivolte al mercato azionario. Crediamo che la riduzione del tasso di riferimento e del coefficiente di riserva delle banche operata dalla PBoC il 24 settembre sia solo la prima di una serie di manovre: probabilmente seguiranno altri allentamenti monetari man mano che la Federal Reserve (Fed, la banca centrale USA) proseguirà con la distensione della politica monetaria statunitense.

Non si sa invece ancora nulla di preciso sulla politica fiscale. Il mercato prevede che il governo centrale emetterà nuove obbligazioni per un valore di oltre RMB 2.000 miliardi al fine di sostenere i consumi, ricapitalizzare le banche statali e rifinanziare i governi locali, e che i dettagli saranno comunicati dal Ministro delle Finanze. A nostro avviso Pechino può permettersi un simile approccio per “nazionalizzare” le scorte di case in eccesso, con una spesa stimata attorno a RMB 4.000- 5.000 miliardi (3-4% del prodotto interno lordo o PIL), tramite l’emissione di nuovi titoli governativi e la collaborazione di banche statali e autorità locali. L’intenzione è buona, ma solo un'implementazione efficace delle politiche potrà consentire una soluzione duratura del problema.

Il pacchetto di stimoli dovrebbe contribuire a risollevare la fiducia e accelerare la crescita nel breve periodo, ma la durata degli effetti desiderati dipenderà dagli effettivi progressi dell’economia reale e soprattutto del settore immobiliare. Sui mercati azionari il sentiment rimarrà probabilmente positivo a breve termine ma per sostenerlo occorrerà implementare rapidamente le misure annunciate e ottenere risultati concreti. Inutile dire che per il raggiungimento degli obiettivi della Cina sarebbe inoltre auspicabile un contesto esterno relativamente favorevole. L’eventuale rielezione di Donald Trump alla Casa Bianca farebbe aumentare drasticamente le probabilità di un contesto esterno molto meno favorevole.

Tassi di interesse cinesi

Nota: MLF = Medium-term Lending Facility, LPR = Loan Prime Rate

Fonte: People’s Bank of China, Bloomberg, CEIC, stime di AllianzGI

Global Economics & Strategy, a ottobre 2024.

I rendimenti passati non sono indicativi di quelli futuri.

La prossima settimana

La settimana prossima i riflettori saranno puntati sulla decisione della Banca Centrale Europea (BCE) in merito ai tassi di riferimento e sulla relazione sul prodotto interno lordo (PIL) della Cina per il terzo trimestre.

Lunedì la Cina pubblicherà i dati sugli scambi commerciali di settembre. Il mercato prevede una moderazione della crescita delle esportazioni al 6% su base annua (a/a) e una crescita delle importazioni stabile all’1% a/a.

Martedì sapremo come è andata la produzione industriale dell’Eurozona in agosto e se l’attività manifatturiera è rimasta in zona contrazione rispetto a un anno fa.

Mercoledì saranno resi noti i risultati del sondaggio di ottobre condotto dalla Fed di New York nel settore manifatturiero USA. Inoltre il Giappone pubblicherà i dati sugli ordinativi di macchinari per il mese di agosto, che daranno un’idea dei recenti investimenti di capitali.

Giovedì la BCE annuncerà la sua decisione sui tassi di interesse di riferimento. Considerando l’innegabile rallentamento dell’economia e i segnali sempre più evidenti di calo dell’inflazione, il mercato si attende un taglio di 25 punti base. Negli USA saranno pubblicati i dati sull’andamento delle vendite al dettaglio e della produzione industriale a settembre, oltre all’esito del sondaggio sulle prospettive aziendali della Fed di Philadelphia e all’indice National Association of Home Builders (NAHB) per il mese di ottobre. Nello stesso giorno avremo inoltre i dati sugli scambi commerciali del Giappone a settembre.

Venerdì la Cina renderà noti i dati sul PIL del terzo trimestre e sulla crescita di vendite al dettaglio, produzione industriale e investimenti in immobilizzazioni a settembre. Il Giappone pubblicherà inoltre gli indici dei prezzi al consumo complessivi e core di settembre.

Cordialmente,

Christiaan Tuntono

Senior Economist, Asia Pacific