Questioni di bilancio

Dal mese di giugno, inaspettatamente, i cicli di politica fiscale di Francia e Regno Unito si sono avvicinati, e nei quattro mesi successivi alle elezioni parlamentari europee l’andamento dei rendimenti obbligazionari dei loro titoli decennali si è discostato rispetto a quello di altri Paesi: quali aspettative per il futuro?

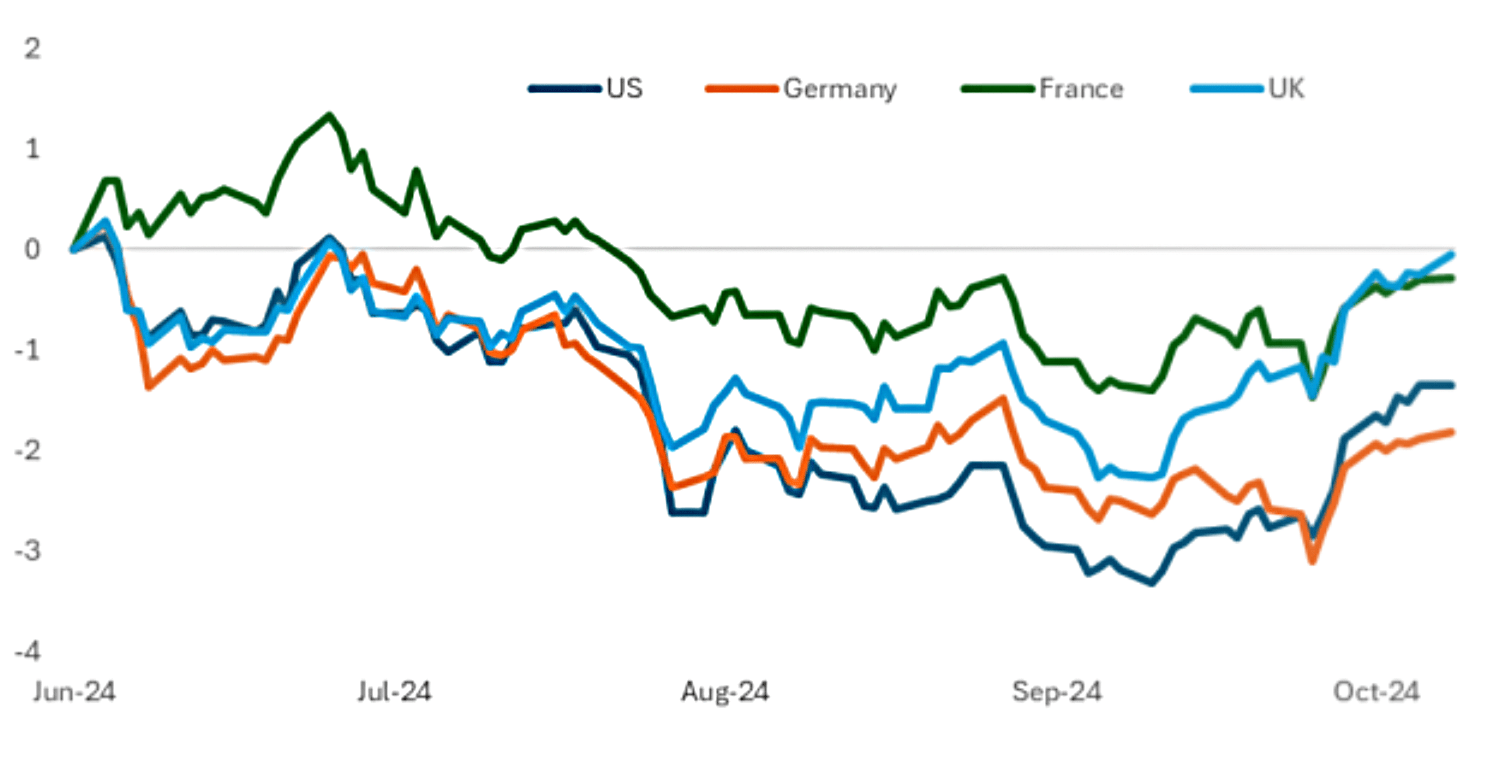

Dal mese di giugno, inaspettatamente, i cicli di politica fiscale di Francia e Regno Unito si sono avvicinati, e nei quattro mesi successivi alle elezioni parlamentari europee l’andamento dei rendimenti delle obbligazioni a 10 anni di questi due Paesi si è discostato rispetto a quello di altri Stati. Dopo le elezioni europee i rendimenti obbligazionari dei titoli decennali tedeschi sono diminuiti di 35 punti base (pb), mentre quelli degli omologhi francesi sono scesi di 5pb e quelli inglesi di appena 1pb.

Sia in Francia che nel Regno Unito sono previste novità sul piano fiscale alla fine di questo mese, e proprio il ciclo fiscale spiega in parte la sottoperformance dei mercati obbligazionari. Il 29 ottobre il parlamento francese sarà chiamato a esprimersi sul gettito fiscale, mentre il 30 ottobre la Cancelliera inglese Reeves presenterà la sua prima manovra di bilancio.

Riassumiamo brevemente le dinamiche politiche che hanno portato al quadro attuale: dopo la sconfitta alle elezioni europee, il Presidente francese Macron ha indetto le elezioni per il rinnovo dell’Assemblea nazionale, il cui secondo turno cadeva a una settimana circa dalle elezioni del parlamento inglese. In Francia nessuno dei principali gruppi politici ha prevalso nettamente sugli altri, mentre nel Regno Unito si è registrata la schiacciante vittoria del partito laburista, una situazione che lasciava presagire un lungo periodo di sorti economiche divergenti nei due Paesi.

L’esito delle urne continua ad avere un certo peso sulle politiche fiscali adottate. Il nuovo primo Ministro francese Barnier è costretto a operare da una posizione di debolezza. Il deficit di bilancio prossimo al 6% del prodotto interno lordo (PIL) richiede attenzione immediata, tanto che il nuovo governo propone un aumento fra il 5% e il 10% dell’aliquota dell’imposta sulle imprese nel 2025 per le aziende con profitti superiori rispettivamente a 1 miliardo e 3 miliardi di euro. Questa tassa sui profitti societari dovrebbe poi diminuire nel 2026, e tornare ai livelli precedenti nel 2027. Inoltre, è stata introdotta una nuova tassa sulle operazioni di riacquisto titoli (share buyback).

Non sorprende che politiche così poco favorevoli alle aziende abbiano avuto ripercussioni significative sui mercati: il CAC 40 ha sottoperformato l’indice MSCI delle azioni europee del 5% a partire da poco prima delle elezioni. Nel medesimo periodo, le stime di consensus circa il PIL francese nel 2025 sono scese dello 0,5%, passando dall’1,5% circa all’1,0%. Dal momento che probabilmente tra non molto si voterà su temi politici caldi come la riforma delle pensioni, non si intravedono grandi spiragli.

Per contro, le previsioni per la crescita del Regno Unito nel 2025 sono migliorate rispetto a giugno (seppur in misura modesta, dall’1,2% all’1,4%) e dalle elezioni europee l’azionario britannico ha sovraperformato il mercato europeo delle small cap di poco più del 3%.

Quali sono quindi le cause delle pressioni sui rendimenti delle obbligazioni governative inglesi? Il mercato si attende anche dalla Cancelliera Reeves l’annuncio di un incremento delle tasse per far fronte ai problemi di deficit lasciati in eredità dal precedente governo e la stampa indica la possibilità di un aumento dei contributi aziendali alla previdenza sociale ma anche un rialzo delle tasse sul gioco d'azzardo; tuttavia, a destare preoccupazione è la possibilità di cambiamenti in merito alle norme sul debito pubblico e di un incremento della spesa pubblica (e quindi del debito).

La nuova Cancelliera si è impegnata a sottolineare le differenze tra il suo approccio e la manovra che aveva scatenato il panico sui mercati britannici nel corso del breve ma intenso mandato del Primo Ministro Truss. Di conseguenza, verosimilmente il governo non cercherà di spingere subito su spesa e indebitamento, lasciando spazio per una potenziale ripresa del mercato obbligazionario inglese anche in previsione di notizie più rosee sull’inflazione, che dovrebbero consentire alla Banca d’Inghilterra di premere l’acceleratore sui tagli dei tassi nei prossimi mesi.

Si osserva dunque un forte contrasto fra gli aumenti delle imposte in Francia e nel Regno Unito da un lato, e le promesse di “generosità fiscale” dei due candidati alla presidenza USA dall’altro. Sebbene di norma gli Stati Uniti abbiano un peso maggiore sulla direzione generale del mercato, le tempistiche dell’eventuale ripresa dalla recente sottoperformance dipenderanno dalle decisioni in materia di bilancio di Francia e Regno Unito e soprattutto dalle possibilità di farle approvare dai rispettivi parlamenti.

Andamento rendimenti titoli decennali dalle elezioni europee

Standard deviation (volatilità mensile)

Fonte: Bloomberg, 14.10.2024.

I rendimenti passati non sono indicativi di quelli futuri.

La prossima settimana

La prossima settimana l’attenzione si concentrerà probabilmente sugli indici dei responsabili degli acquisti (PMI) flash relativi alle principali economie. Da qualche tempo il settore manifatturiero arranca e sembrano esserci scarse possibilità di un rimbalzo sino a che non vi saranno certezze sul prossimo inquilino della Casa Bianca. Avranno quindi più importanza i PMI flash per il comparto dei servizi. Il mese scorso si è osservata una traiettoria molto diversa tra gli USA (discreto rimbalzo) e l’area euro (delusione post Olimpiadi), quindi i nuovi dati potrebbero rivelare importanti novità.

In Germania la pubblicazione del sondaggio ifo tra le imprese ci aggiornerà sul sentiment in questo periodo difficile per i settori solitamente trainanti dell’economia tedesca. Da oltre un anno la Germania rappresenta un anello relativamente debole della catena europea e probabilmente resterà un freno per la crescita dell’area.

Negli Stati Uniti gli ordinativi di beni durevoli potrebbero evidenziare una contrazione a causa degli scioperi che hanno interessato alcuni settori il mese scorso. Si attendono inoltre i dati sulle vendite di case nuove e sulle richieste di sussidi di disoccupazione.

In Giappone sarà reso noto l’indice dei prezzi al consumo (CPI) di Tokyo, che fornirà indicazioni aggiornate sulla solidità dell'inflazione e quindi sulle possibili considerazioni della banca centrale locale circa le tempistiche del prossimo aumento dei tassi di interesse.

Cordialmente,

Sean Shepley

Senior Economist