Banche centrali sotto osservazione

Le due amministrazioni USA presiedute da Donald Trump sono accomunate dalla sua tendenza a criticare il numero uno della Federal Reserve ogni qual volta ritenga che i tassi di interesse siano troppo alti o che la Fed tardi a intervenire sulla politica monetaria. Trump sostiene persino di dover partecipare in prima persona alle decisioni di politica monetaria e cerca di minare l'autorità della banca centrale…

Le due amministrazioni USA presiedute da Donald Trump sono accomunate dalla sua tendenza a criticare il numero uno della Federal Reserve (la Fed, la banca centrale degli Stati Uniti) ogni qual volta ritenga che i tassi di interesse siano troppo alti o che la Fed tardi a intervenire sulla politica monetaria. Trump sostiene persino di dover partecipare in prima persona alle decisioni di politica monetaria e cerca di minare l’autorità della banca centrale. In effetti, prima ancora di entrare in carica, il Segretario del Tesoro statunitense Bessent ha affermato che, annunciando in anticipo il nome del prossimo presidente della Fed, l'amministrazione USA avrebbe potuto indebolire parecchio il potere effettivo del presidente in carica.

La prossima settimana si terranno le riunioni di politica monetaria della Banca d’Inghilterra, della Banca del Giappone e della Fed. L’attenzione che dedicheremo a tali incontri sarà molto diversa da quella dell’amministrazione statunitense, ma queste riunioni ci danno modo di valutare la linea monetaria delle banche centrali, sia per le sue implicazioni dirette, sia per quanto rivela sullo stato delle rispettive economie reali e sull’andamento dell’inflazione.

Queste tre autorità monetarie sono state meno attive della Banca Centrale Europea (BCE), che dallo scorso settembre ha tagliato i tassi di interesse di 25 pb a ogni riunione. In occasione dell’ultima sessione, la BCE ha indicato che la riduzione al 2,0% potrebbe essere l’ultima della serie, ritenendo ora di essere in una posizione adeguata per osservare come evolverà la guerra commerciale con gli Stati Uniti e intervenire nuovamente solo se necessario. Considerando la revisione al ribasso delle aspettative della BCE su crescita e inflazione, ulteriori tagli sembrano più probabili che no, ma è altrettanto probabile che avverranno a un ritmo più lento.

La politica monetaria della Fed è rimasta invariata da dicembre, dopo la rapida riduzione del tasso di riferimento dal 5,25% al 4,25% negli ultimi quattro mesi del 2024. La Fed è restia a effettuare ulteriori allentamenti finché non sarà più chiaro l’impatto inflazionistico derivante dall’aumento dei dazi imposto dall’amministrazione statunitense. Dato che l’economia continua a creare posti di lavoro e la politica dei dazi è tutt’altro che definita, ci aspettiamo che la Fed mantenga lo status quo anche alla riunione della prossima settimana. Riteniamo probabile un ritorno a tassi di interesse più bassi nel corso del 2025, tuttavia, in assenza di un indebolimento sostanziale del mercato del lavoro, la mancata convergenza dell’inflazione verso l’obiettivo della Fed depone a sfavore di tagli anticipati dei tassi, nonostante le pressioni del Presidente Trump.

La politica monetaria della Banca d’Inghilterra (BoE) si colloca più o meno a metà strada tra quella della Fed e quella della BCE. I tassi di interesse sono stati ridotti a un ritmo di 25 pb a trimestre, ma i persistenti timori circa le pressioni inflazionistiche residue nell'economia (l’aumento dei prezzi amministrati e gli incrementi delle imposte sul lavoro non aiutano) scoraggiano un allentamento monetario più sostenuto e alimentano opinioni discordanti tra i membri del comitato di politica monetaria della BoE. I tempi per una riduzione più decisa dei tassi potrebbero essere maturi, considerando il calo dell'occupazione, i posti di lavoro vacanti e il rallentamento della crescita salariale, tuttavia un taglio a giugno coglierebbe il mercato di sorpresa.

L’ultima di queste quattro grandi banche centrali, la Banca del Giappone (BoJ), è ancora in controtendenza: mentre altri istituti si sono mostrate riluttanti ad abbassare i tassi di interesse e ad assumere una linea più accomodante di fronte ad un’inflazione persistente, negli ultimi mesi la BoJ non ha alzato i tassi, mantenendo una politica decisamente accomodante, nonostante l’inflazione sia salita oltre il target. La banca centrale continua a considerare come suo compito principale quello di allontanare le aspettative d’inflazione interna dallo zero e ritiene che le minacce alla crescita possano compromettere il raggiungimento di questo obiettivo. Nel prossimo futuro la BoJ manterrà probabilmente invariata la sua politica.

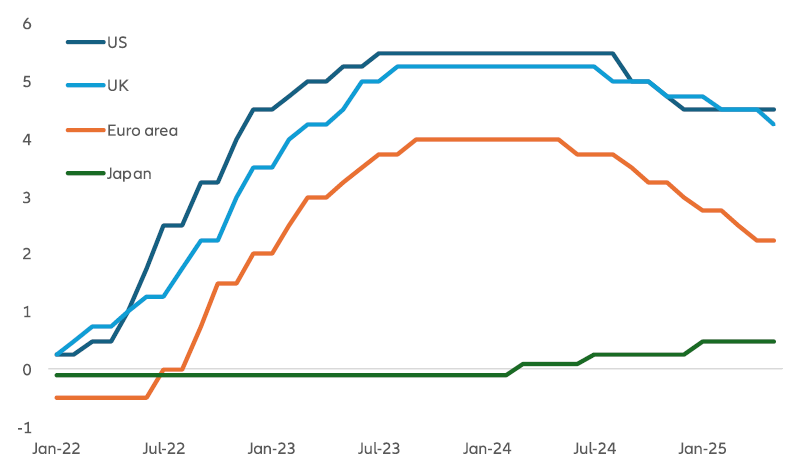

Tassi di riferimento delle principali banche centrali

Fonte: Bloomberg, 10.06.2025

I rendimenti passati non sono indicativi di quelli futuri.

La settimana prossima

La prossima settimana non sono previste variazioni dei tassi di interesse da parte di nessuna delle principali banche centrali, tuttavia le riunioni di politica monetaria restano al centro dell’attenzione generale.

Negli Stati Uniti, i dati sulle vendite al dettaglio e sulla produzione industriale forniranno indicazioni sulla reazione dell’economia allo shock causato dall’aumento dei dazi. Si prevede una crescita modesta per entrambe. Le richieste di sussidi di disoccupazione, recentemente in aumento, rappresentano il primo segnale di possibili tensioni nel mercato del lavoro. Infine, conosceremo i risultati dell’indagine della Fed di Filadelfia, un importante indicatore del sentiment delle imprese.

Nell’area euro non sono attesi dati degni di nota. Tuttavia, gli indicatori della fiducia dei consumatori e il sondaggio ZEW forniranno un quadro del sentiment.

Nel Regno Unito, la BoE osserverà con attenzione l’indice dei prezzi al consumo (CPI) di maggio, che illustrerà la dinamica dell'inflazione. L’agenzia di statistica britannica ha comunicato che è stato commesso un errore nel CPI di aprile. Anche se l’errore non verrà corretto, l’effetto sarà una diminuzione dell’inflazione a maggio.

In Giappone l’inflazione dovrebbe restare ben al di sopra dell’obiettivo fissato dalla BoJ.

Infine, i dati sulla produzione industriale e sulle vendite al dettaglio della Cina saranno importanti per il governo centrale ai fini delle decisioni circa le misure di stimolo all’economia.

Cordialmente,

Sean Shepley

Senior Economist