Contesto di bassi tassi di interesse

Sintesi

Tassi bassi da un lato, timori per l’inflazione dall’altro e gli investitori impegnati a proteggere e incrementare i loro risparmi nel mezzo. Come riorganizzare i portafogli?

In sintesi

|

Lo scorso anno, nella fase più acuta della crisi da Covid-19, le principali banche centrali globali hanno attuato misure senza precedenti: taglio dei tassi di interesse, acquisto di obbligazioni governative e consistenti iniezioni di liquidità nell’economia. Di conseguenza i rendimenti delle obbligazioni governative sono scesi ai minimi storici, pari al -0,9% nel caso del Bund tedesco a 10 anni e allo 0,5% per il Treasury USA decennale.

In presenza di una ripresa sostenuta – seppur disomogenea – in gran parte del mondo e di rendimenti ben superiori ai recenti minimi, alcuni commentatori parlano di svolta sul fronte dei tassi. A loro avviso la fase rialzista quarantennale sul mercato obbligazionario, che ha spinto i rendimenti costantemente al ribasso, è giunta al termine. Il rimbalzo di crescita e inflazione lascia presagire un incremento dei tassi, netto e inevitabile.

Si potrebbe pensare che il recente rialzo dei rendimenti obbligazionari sia foriero di un cambio di scenario. Crediamo che tale convinzione sia errata. Non si esclude un leggero aumento dai livelli attuali, ma vi sono chiare indicazioni che i tassi rimarranno ancora estremamente contenuti rispetto ai dati storici.

Molteplici fattori, derivanti tanto dai trend economici di lungo periodo quanto dagli sviluppi recenti, lasciano infatti presagire tassi bassi ancora a lungo. La riorganizzazione dei portafogli che tenga conto di tali prospettive dovrebbe essere in cima alla lista delle priorità degli investitori.

Il rallentamento della crescita pesa sui tassi di interesse

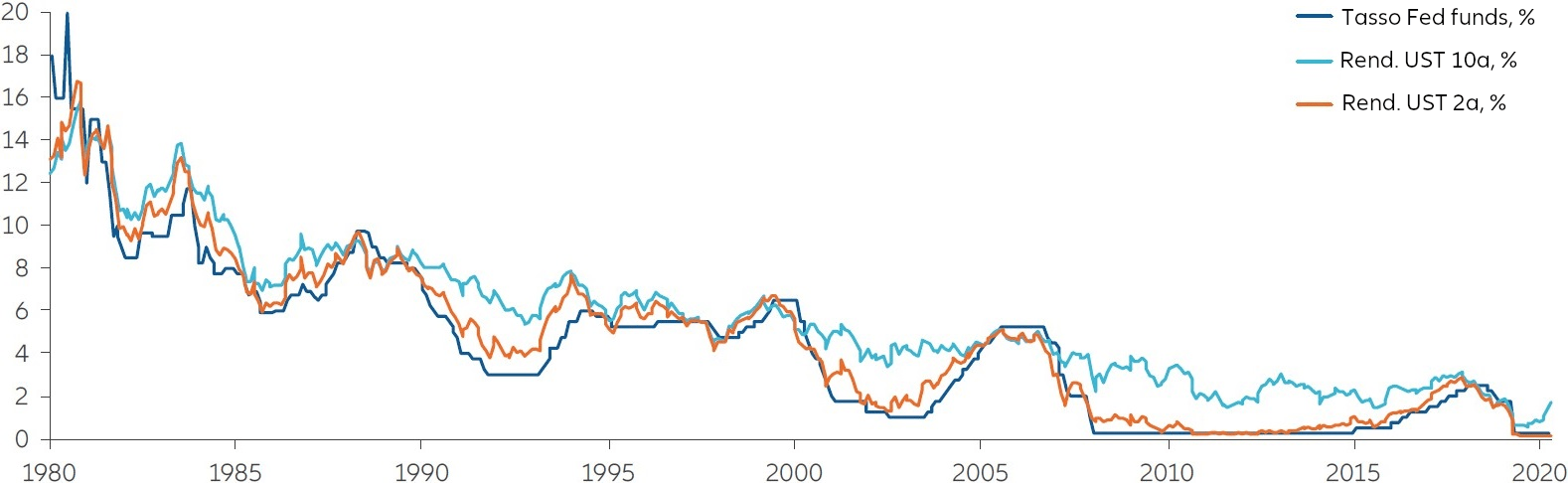

Per prima cosa consideriamo i fattori di lungo periodo. Le forze che hanno alimentato il rally quarantennale delle obbligazioni governative – e il calo contestuale dei tassi di interesse nei Paesi avanzati (cfr. grafico) – sono tuttora presenti. Finché non saranno venute meno, è prematuro parlare di svolta decisiva.

Due fattori fondamentali hanno contribuito al ribasso dei tassi: una decelerazione pluridecennale di crescita economica e inflazione e la riduzione delle attese inflazionistiche a lungo termine. I rendimenti obbligazionari nominali seguono da vicino il PIL nominale. In caso di rallentamento della crescita si assiste di norma a una moderazione di tassi e rendimenti delle obbligazioni. In tale contesto, un determinato tasso di interesse indica l’equilibrio tra domanda di capitale e offerta di risparmio per soddisfare la domanda. Una crescita più lenta tende a soffocare la domanda di capitale e quindi esercita pressioni ribassiste sui tassi di interesse.

Analogamente, in caso di aumento del tasso di crescita nominale a lungo termine, la maggior domanda di capitale dovrebbe far salire i tassi di interesse. Tale eventualità appare però improbabile nel prossimo futuro. Le principali ragioni sono le dinamiche demografiche, la natura mutevole delle economie moderne e la crescita più lenta della produttività, che contribuiscono a frenare la domanda di capitale in presenza di un aumento dell’offerta.

Grafico: tassi e rendimenti in calo da decenni

Tasso sui Fed funds e rendimento dei Treasury USA (1980-2021)

Fonte: Refinitiv Eikon Datastream, Bloomberg, Allianz Global Investors GmbH

Le dinamiche demografiche fanno sì che il mondo “affoghi” nei risparmi.

L’aumento della longevità nei Paesi avanzati comporta squilibri in ambito demografico: la popolazione in età lavorativa infatti si riduce mentre aumentano gli anziani. Tale situazione ha contribuito alla creazione di un surplus di risparmio a livello mondiale che viene maggiormente investito in asset sicuri, vale a dire in obbligazioni.

Al contempo, vi sono meno opportunità per impiegare tale risparmio. La riduzione si deve alla transizione di lungo periodo in atto nei Paesi avanzati da un’economia basata su industria e comparto manifatturiero, ad alta intensità di capitale, a un modello a bassa intensità di asset, incentrato sui servizi, che richiede meno investimenti.

La decelerazione della crescita della produttività ha rafforzato tale trend per via della riduzione dei tassi di espansione economica di lungo periodo, un altro fattore che pesa sulla domanda di capitale di investimento.

Il risultato è un’abbondante disponibilità di capitale a fronte di una relativa carenza di opportunità di investimento, che esercita pressioni ribassiste sui tassi. Si tratta di fattori a lungo termine strettamente interconnessi e non si assisterà a un’inversione di rotta nell’immediato.

Il debito è a livelli record

L’indebitamento globale – pubblico e privato – è nettamente aumentato negli anni successivi alla crisi finanziaria globale e in particolare dallo scoppio della crisi da Covid-19 nel 2020. Seppur più semplice da finanziare dati i tassi molto bassi, l’indebitamento rappresenta un onere enorme che tende a ostacolare la crescita futura poiché i flussi di cassa non sono destinati a investimenti redditizi ma al servizio del debito. Inoltre, gli emittenti sono più vulnerabili a eventuali rialzi inattesi dei tassi.

Alla luce di un indebitamento a livelli record nelle principali economie avanzate, le banche centrali si trovano in una posizione difficile. Qualsiasi rialzo significativo dei tassi di interesse potrebbe rendere insostenibili ampie porzioni del debito esistente e destabilizzare governi e mercati. Di conseguenza, la financial repression – che prevede un’inflazione persistentemente più alta dei tassi – diviene uno strumento di politica monetaria essenziale per garantire la sostenibilità del debito per gli emittenti. Crea delle difficoltà agli investitori che sono alla ricerca di rendimento per proteggere i loro risparmi.

Il fulcro della politica delle banche centrali è cambiato, misure come il quantitative easing (QE), ritenute sperimentali dieci anni fa, sono ora di routine. Le autorità monetarie, tutt’altro che impazienti di abbandonare la linea attuale, ribadiranno probabilmente che un supporto insufficiente all’economia è più rischioso di un sostegno eccessivo.

Non sorprende quindi che malgrado il deciso rimbalzo dell’attività economica auspicato nel 2021 e nel 2022, vi siano chiare indicazioni di una politica monetaria ancora accomodante. La Federal Reserve USA dovrebbe ridimensionare il programma di acquisto di titoli molto gradualmente e non sono attesi inasprimenti dei tassi prima del 2023. Nell’Area Euro la linea della BCE si manterrà verosimilmente molto espansiva.

ridimensionare il programma di acquisto di titoli molto gradualmente e non sono attesi inasprNel complesso, in base ai suddetti fattori, è altamente probabile che nelle economie avanzate i tassi di interesse si attesteranno ai minimi storici ancora per diversi anni e di conseguenza i rendimenti degli asset sicuri saranno prossimi allo zeromenti dei tassi prima del 2023. Nell’Area Euro la linea della BCE si manterrà verosimilmente molto espansiva.

Implicazioni per i portafogli

Come dovrebbero reagire gli investitori? Generare un rendimento costante non è mai stato più difficile. Al contempo, è complicato conservare il potere di acquisto del denaro in un’epoca di financial repression. E se gli investitori decidessero di andare oltre le asset class tradizionali in cerca di un extrarendimento, quale sarebbe il modo migliore per diversificare e gestire i rischi?

- Pensare alle allocazioni come a un ponte – Per far fronte alle sfide odierne, gli investitori dovrebbero vedere le loro scelte come un “ponte” che collega due gruppi di asset: quelli adatti alla conservazione del capitale (compresi titoli di Stato, obbligazioni societarie e strumenti alternativi liquidi) e quelli pensati per generare reddito e far crescere il capitale (tra cui obbligazioni emergenti, azioni e asset dei private markets come infrastructure equity, infrastructure debt e private credit). Potranno poi scegliere tra una gamma di soluzioni multi-asset in grado di investire in modo flessibile tra differenti asset class al fine di raggiungere determinati obiettivi.

- Avere un approccio flessibile – Gli eventi degli ultimi anni hanno messo in luce una caratteristica fondamentale dei mercati finanziari d’oggi: la rapidità con cui evolve il contesto. Dato che le condizioni possono cambiare da un momento all’altro, il mix ottimale di asset dovrà essere modificato di conseguenza. Serve quindi un approccio estremamente dinamico in fase di posizionamento, tale da permettere di modificare l’asset allocation di pari passo con l’evoluzione delle condizioni economiche al fine di preservare i vantaggi della diversificazione e assicurare la gestione del rischio.

- Considerare modifiche permanenti al portafoglio Alcune modifiche ai portafogli potrebbero essere definitive. In particolare, ci riferiamo a un futuro in cui il tradizionale equilibrio azioni/obbligazioni si sposterà decisamente verso le azioni: un portafoglio tradizionale bilanciato composto per il 70% da bond e per il 30% da azioni potrebbe passare a un posizionamento 50:50, ad esempio. Un portafoglio più aggressivo 60:40 potrebbe optare per un’esposizione dell’80% alle azioni e del 20% alle obbligazioni, o addirittura investire il 100% del patrimonio in azioni e costituire una copertura contro il rischio azionario. Inoltre, è probabile un sostanziale incremento dell’allocazione agli asset dei private markets al fine di generare una crescita del capitale e un rendimento supplementare. Tali strumenti potrebbero raggiungere il 20% in un portafoglio multi-asset istituzionale.

Le forze che hanno spinto i tassi di interesse costantemente al ribasso negli ultimi quarant’anni non si sono esaurite e avranno un’influenza nel prossimo futuro. Pertanto, l’approccio degli investitori all’asset allocation deve cambiare e al contempo gestione del rischio e diversificazione devono diventare molto più flessibili per permettere di destreggiarsi in un contesto in cui le condizioni di mercato sono estremamente variabili.

1674387

Non ridimensionare i tuoi obiettivi

L’inflazione può tradursi in un’opportunità per gli investitori attivi nel reddito fisso

Sintesi

L’aumento dei prezzi di beni e servizi è uno dei maggiori rischi per chi investe in obbligazioni governative. Ma i gestori attivi possono avvalersi di tecniche che consentono di generare rendimenti positivi in presenza di un’inflazione al rialzo o al ribasso.

Punti salienti

|

-

Investing involves risk. The value of an investment and the income from it will fluctuate and investors may not get back the principal invested. Past performance is not indicative of future performance. This is a marketing communication. It is for informational purposes only. This document does not constitute investment advice or a recommendation to buy, sell or hold any security and shall not be deemed an offer to sell or a solicitation of an offer to buy any security. The views and opinions expressed herein, which are subject to change without notice, are those of the issuer or its affiliated companies at the time of publication. Certain data used are derived from various sources believed to be reliable, but the accuracy or completeness of the data is not guaranteed and no liability is assumed for any direct or consequential losses arising from their use. The duplication, publication, extraction or transmission of the contents, irrespective of the form, is not permitted.

This material has not been reviewed by any regulatory authorities. In mainland China, it is for Qualified Domestic Institutional Investors scheme pursuant to applicable rules and regulations and is for information purpose only. This document does not constitute a public offer by virtue of Act Number 26.831 of the Argentine Republic and General Resolution No. 622/2013 of the NSC. This communication's sole purpose is to inform and does not under any circumstance constitute promotion or publicity of Allianz Global Investors products and/or services in Colombia or to Colombian residents pursuant to part 4 of Decree 2555 of 2010. This communication does not in any way aim to directly or indirectly initiate the purchase of a product or the provision of a service offered by Allianz Global Investors. Via reception of his document, each resident in Colombia acknowledges and accepts to have contacted Allianz Global Investors via their own initiative and that the communication under no circumstances does not arise from any promotional or marketing activities carried out by Allianz Global Investors. Colombian residents accept that accessing any type of social network page of Allianz Global Investors is done under their own responsibility and initiative and are aware that they may access specific information on the products and services of Allianz Global Investors. This communication is strictly private and confidential and may not be reproduced. This communication does not constitute a public offer of securities in Colombia pursuant to the public offer regulation set forth in Decree 2555 of 2010. This communication and the information provided herein should not be considered a solicitation or an offer by Allianz Global Investors or its affiliates to provide any financial products in Brazil, Panama, Peru, and Uruguay. In Australia, this material is presented by Allianz Global Investors Asia Pacific Limited (“AllianzGI AP”) and is intended for the use of investment consultants and other institutional/professional investors only, and is not directed to the public or individual retail investors. AllianzGI AP is not licensed to provide financial services to retail clients in Australia. AllianzGI AP is exempt from the requirement to hold an Australian Foreign Financial Service License under the Corporations Act 2001 (Cth) pursuant to ASIC Class Order (CO 03/1103) with respect to the provision of financial services to wholesale clients only. AllianzGI AP is licensed and regulated by Hong Kong Securities and Futures Commission under Hong Kong laws, which differ from Australian laws.

This document is being distributed by the following Allianz Global Investors companies: Allianz Global Investors GmbH, an investment company in Germany, authorized by the German Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin); Allianz Global Investors (Schweiz) AG; in HK, by Allianz Global Investors Asia Pacific Ltd., licensed by the Hong Kong Securities and Futures Commission; in Singapore, by Allianz Global Investors Singapore Ltd., regulated by the Monetary Authority of Singapore [Company Registration No. 199907169Z]; in Japan, by Allianz Global Investors Japan Co., Ltd., registered in Japan as a Financial Instruments Business Operator [Registered No. The Director of Kanto Local Finance Bureau (Financial Instruments Business Operator), No. 424], Member of Japan Investment Advisers Association, the Investment Trust Association, Japan and Type II Financial Instruments Firms Association; in Taiwan, by Allianz Global Investors Taiwan Ltd., licensed by Financial Supervisory Commission in Taiwan; and in Indonesia, by PT. Allianz Global Investors Asset Management Indonesia licensed by Indonesia Financial Services Authority (OJK).