“Ring of Fire”

L’incertezza sul fronte macroeconomico è al centro delle preoccupazioni degli investitori. Al momento dazi e accordi commerciali restano in primo piano, ma nei prossimi mesi la politica fiscale USA potrebbe aggiungere benzina al fuoco…

L’incertezza sul fronte macroeconomico è al centro delle preoccupazioni degli investitori. Al momento dazi e accordi commerciali restano in primo piano, ma nei prossimi mesi la politica fiscale statunitense potrebbe aggiungere benzina al fuoco.

I Repubblicani al Congresso stanno mettendo a punto una legge fiscale che rappresenta un punto cruciale per il Presidente Trump e la sua campagna “promesse fatte, promesse mantenute”. Il disegno di legge potrebbe infatti contemplare un netto aumento – qualcosa come 5.000 miliardi di dollari – del tetto del debito statunitense. Se il tetto non verrà alzato entro la fine del terzo trimestre 2025, il Dipartimento del Tesoro americano potrebbe andare in default.

La struttura della legge fiscale è molto dibattuta. I Repubblicani al Senato vogliono contenere i costi tramite un sistema non collaudato chiamato “current policy baseline”. Questo strumento in pratica compirebbe una specie di magia, riducendo il costo dell’estensione degli sgravi fiscali del 2017 da 4.500 miliardi di dollari a zero. I Repubblicani alla Camera dei Rappresentanti, alcuni dei quali sono ancora conservatori dal punto di vista fiscale, hanno però espresso qualche preoccupazione.

Oltre alle proroghe fiscali, i Repubblicani del Congresso intendono anche rendere esecutivi i nuovi tagli alle imposte voluti dal Presidente Trump su straordinari lavorativi, mance e previdenza sociale. Tuttavia, poiché un simile intervento aumenterebbe ulteriormente il debito americano, i nuovi sgravi fiscali potrebbero avere una durata di pochi anni.

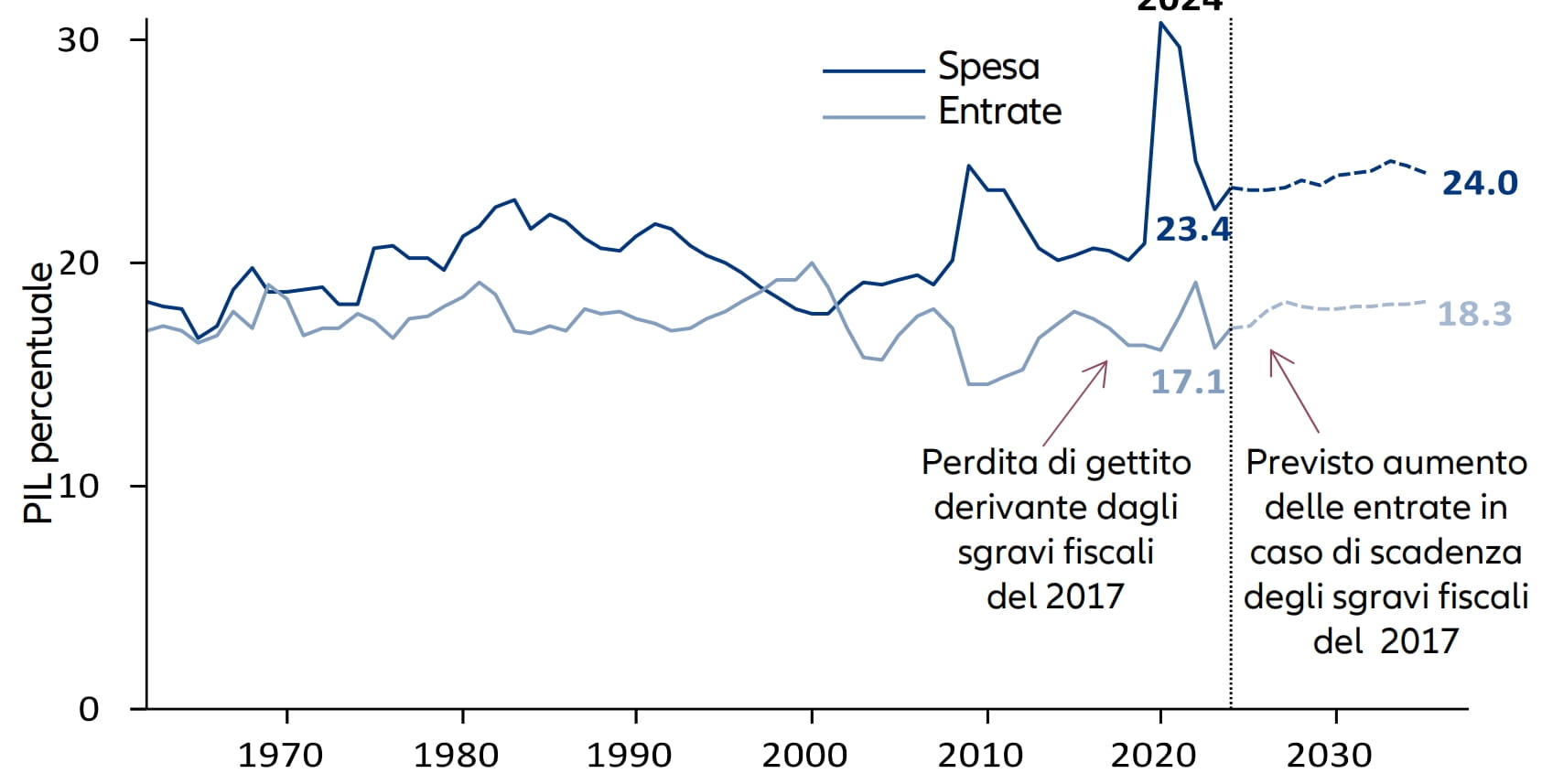

Non è chiaro se questa ipotesi si possa tradurre in legge, poiché implicherebbe l’impiego di due metodi di costo diametralmente opposti all'interno del medesimo disegno di legge: i nuovi tagli fiscali proposti dal Presidente Trump verrebbero considerati temporanei, mentre gli sgravi del 2017 (quelli della prima amministrazione Trump) prossimi alla scadenza sarebbero in qualche modo considerati permanenti. Di conseguenza si potrebbe delineare una perdita del controllo fiscale negli Stati Uniti. (Cfr. grafico della settimana.)

Nelle ultime settimane abbiamo assistito a movimenti insoliti sui mercati dei Treasury statunitensi e del dollaro. Quando, poco tempo fa, le azioni statunitensi hanno registrato ingenti perdite a causa dei dazi, la domanda di beni rifugio come i titoli di debito statunitensi e l’USD è risultata stranamente debole. Persino all’apice del declassamento del debito americano nel 2011 – in presenza di un incremento del rischio di default degli Stati Uniti – i Treasury USA rappresentavano comunque un bene rifugio. La reazione del mercato all’imminente proposta di legge fiscale del Congresso potrebbe fornire indicazioni utili per capire se i benefici degli stimoli superano ancora i rischi dell’aumento del debito.

Senza tagli alla spesa o aumenti delle imposte, probabilmente il deficit di bilancio di Washington peggiorerà ancora

Spese ed entrate federali

Fonte: AllianzGI Economics & Strategy; Ufficio di bilancio del Congresso, al 5 maggio 2025.

I rendimenti passati non sono indicativi di quelli futuri.

La settimana prossima

La prossima settimana il flusso di notizie dovrebbe rallentare un po’. La stagione dei bilanci societari del primo trimestre volge al termine e non sono previste decisioni importanti da parte delle banche centrali. La scena potrebbe essere dominata da sviluppi imprevisti, ad esempio annunci relativi a politiche commerciali o fiscali.

Sul fronte economico, probabilmente gli investitori dell’area euro si concentreranno sull’inflazione, dato che diversi Paesi, tra cui Germania, Francia, Spagna e Italia, pubblicheranno i dati sui prezzi al consumo di aprile. Conosceremo anche le stime preliminari del prodotto interno lordo (PIL) del primo trimestre 2025 per l’Eurozona e il sentiment economico di maggio per la Germania (indice ZEW).

Oltremanica, gli investitori britannici esamineranno lo stato dell’economia prima dei dazi del cosiddetto “Liberation Day” del Presidente Trump. Avranno a disposizione i dati di marzo su disoccupazione, assunzioni, salari, produzione industriale e commercio. Sarà inoltre resa nota la stima preliminare del PIL britannico del primo trimestre dell’anno.

In Asia non è prevista la pubblicazione di dati importanti relativi alla Cina, ma i mercati dovranno tenere d'occhio le notizie provenienti dal Giappone e dalla Corea del Sud. Per quanto riguarda il Giappone, si attendono le stime preliminari del PIL del primo trimestre 2025, i dati sulla produzione industriale di marzo e l’inflazione dei prezzi alla produzione di aprile. In Corea del Sud usciranno i dati sulla disoccupazione e sul commercio del mese di aprile. Le esportazioni sudcoreane, in particolare, potrebbero dare qualche indicazione sulla tenuta del commercio globale a fronte dei dazi imposti dagli USA.

Riteniamo infine che ci siano diversi sviluppi economici negli Stati Uniti che vale la pena monitorare. Tra questi, i dati di aprile sul bilancio federale, la fiducia delle piccole imprese, l’inflazione dei prezzi al consumo, le vendite al dettaglio, la produzione industriale e il settore residenziale. Senza dimenticare le attese circa l’inflazione al consumo negli USA, che di recente sono salite al livello più alto dal 1981.

Cordialmente,

Greg Meier

Director, Senior Economist, Global Economics and Strategy