Sintesi

Per aiutare gli investitori a orientarsi nell’ambito del conflitto russo-ucraino, abbiamo analizzato oltre una decina di eventi analoghi accaduti a partire dal 1953. La nostra conclusione è che i mercati tendono ad essere influenzati molto più dai fattori economici che dagli eventi geopolitici; pertanto, suggeriamo di tenere d’occhio il prezzo del petrolio, l’inflazione e le mosse delle banche centrali.

|

Gran parte del mondo ha dato una chiara risposta all’invasione russa dell’Ucraina, considerandola una violazione del diritto internazionale, una grave minaccia alla sicurezza globale e una catastrofe umanitaria. Per gli investitori, tuttavia, il quadro è più incerto. Ogni nuovo sviluppo sembra influenzare il prezzo del petrolio, scuotere i mercati finanziari e incidere sulle prospettive d’inflazione.

In tempi come questi, alcuni investitori seguono un vecchio detto dei mercati finanziari: “Acquista al suono dei cannoni, vendi al suono delle trombe” . Ma è davvero una buona idea? Per scoprirlo, abbiamo analizzato le connessioni tra crisi geopolitiche e mercati finanziari, esaminando più di una dozzina di eventi di un passato non troppo remoto che presentano analogie con la situazione attuale (cfr. in basso per un elenco).

Reazioni dei mercati a 13 crisi recenti

Nella nostra analisi, non abbiamo trovato modo di trarre conclusioni univoche in merito agli effetti delle crisi globali su azioni, obbligazioni, materie prime o valute. Alcune volte i mercati hanno messo a segno un deciso rimbalzo, altre volte no.2

- Notevoli rialzi post-crisi. Dopo le due guerre in Iraq, ad esempio, i mercati hanno dato prova di buone performance. Tuttavia, siamo dell’avviso che alla base di questi rimbalzi ci siano fattori più rilevanti, in particolare la fine imminente di una recessione (1991) o la ripresa dalla bolla tecnologica (2002-2003).

- Notevoli ribassi post-crisi. Dopo l’invasione russa della Georgia nel 2008, i mercati hanno subito enormi pressioni, che tuttavia erano dovute probabilmente più alla crisi finanziaria globale che alla crisi politica.

In molte altre circostanze, i mercati azionari hanno registrato movimenti limitati. Nel complesso, come mostrano i grafici di seguito, i listini hanno tendenzialmente (e in media) evidenziato un buon andamento dopo l’inizio delle crisi globali. Al contempo, gli asset “sicuri” come i Treasury hanno in media accusato lievi flessioni, che hanno provocato un aumento dei rendimenti. Come abbiamo spiegato negli esempi precedenti, tuttavia, la performance è stata influenzata soprattutto da fattori non connessi alla crisi. Questa è l’importante conclusione che possiamo trarre dal passato, e che non avvalora l’idea di “acquistare al suono dei cannoni”. Piuttosto, gli investitori dovrebbero prendere le loro decisioni di acquisto o di vendita in base alla salute complessiva dell’economia e alle prospettive per i settori produttivi e gli utili societari.

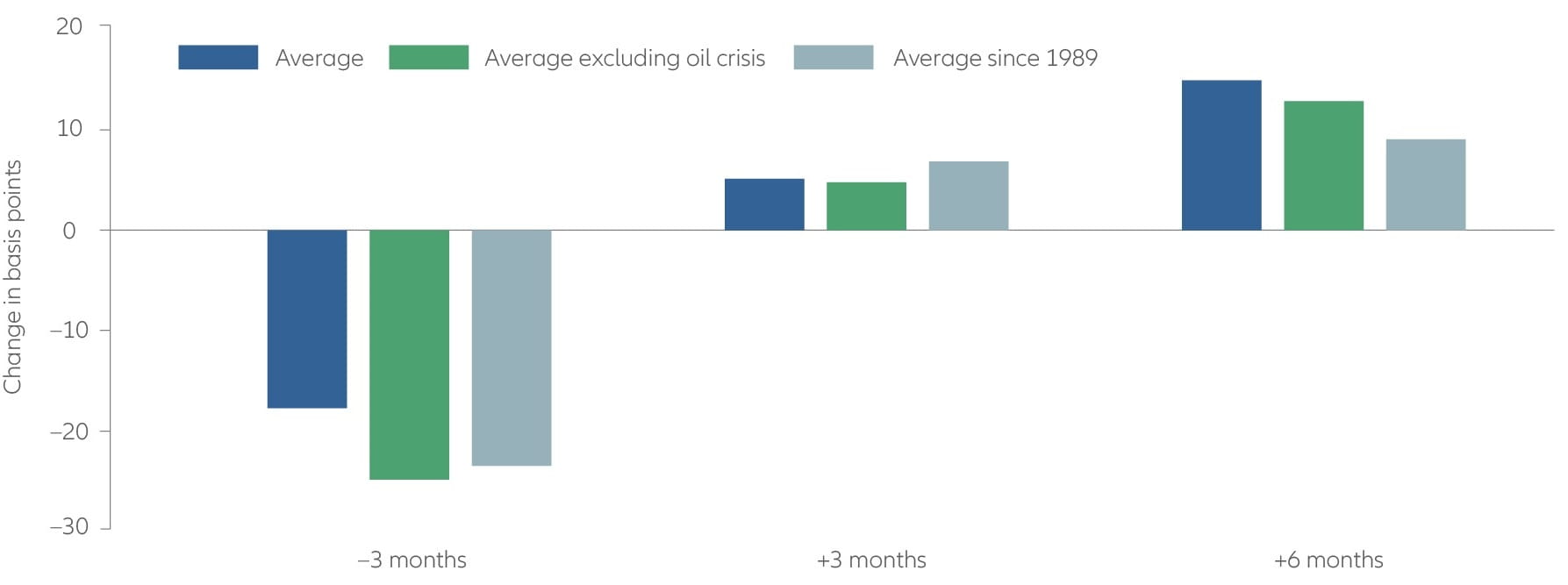

I mercati azionari hanno tendenzialmente messo a segno un rimbalzo sulla scia delle crisi globali, in particolare dopo la fine della Guerra Fredda

Performance dell’S&P 500 Index (in %) durante 13 periodi di crisi (cfr. elenco in basso)

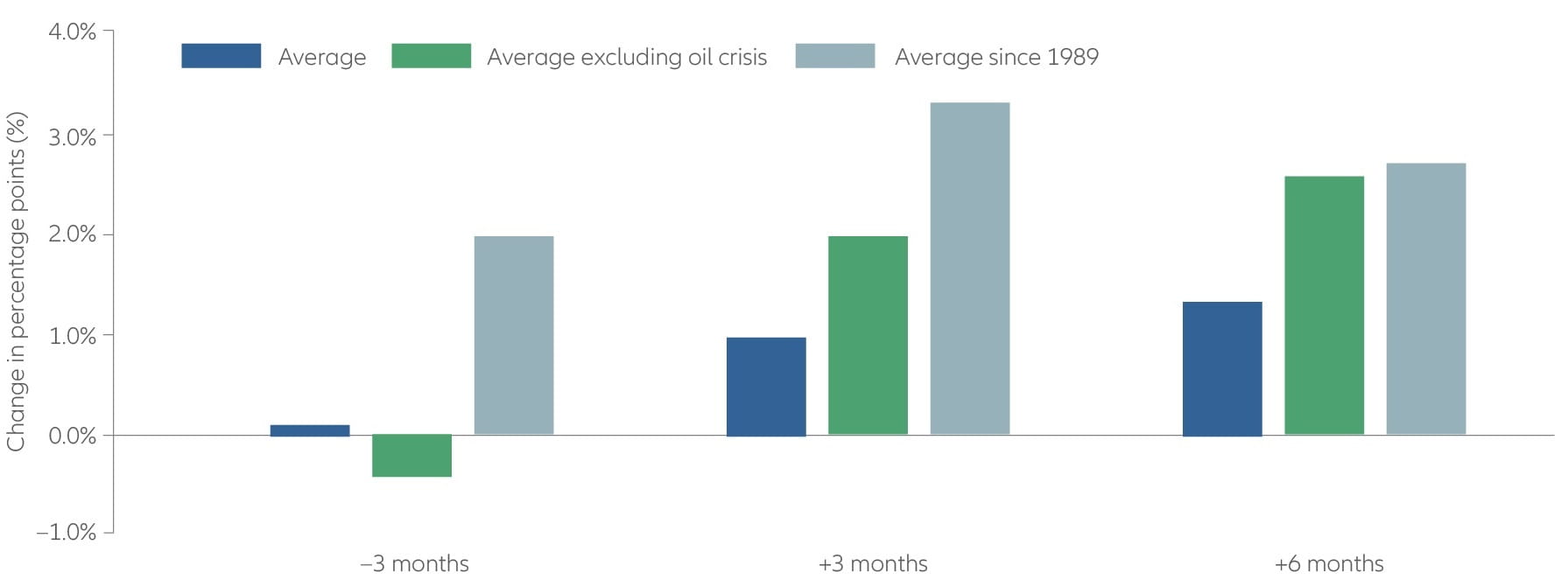

Dopo le crisi i rendimenti obbligazionari sono tendenzialmente aumentati, poiché gli investitori hanno voltato le spalle agli asset “sicuri”

Performance dei Treasury decennali (in punti base) durante 13 periodi di crisi (cfr. elenco in basso)

Fonte di entrambi i grafici: Allianz Global Investors, Refinitiv Datastream, GFD. Calcoli basati sull’andamento dei mercati dopo i fatti riguardanti la DDR (17/03/1953), l’Ungheria (28/10/1956), la crisi cubana (10/10/1962), la Cecoslovacchia (21/08/1968), la Polonia (13/12/1981), la prima crisi petrolifera (06/10/1973), la seconda crisi petrolifera (16/01/1979), la prima guerra in Iraq (17/01/1991), la seconda guerra in Iraq (19/03/2003), la primavera araba in Tunisia (17/10/2010), la Georgia (01/08/2008), la Crimea/Ucraina (03/03/2014) e le tensioni USA-Corea del Nord (08/08/2017). I rendimenti passati non sono indicativi di quelli futuri.

La reazione dei mercati alla crisi ucraina

Da quando è iniziato il conflitto in Ucraina, non abbiamo scorto segni di panico vero e proprio, quanto meno nei principali mercati. Il cosiddetto “indice della paura” – il Volatility Index o VIX – si colloca attualmente intorno a un livello di 35, ben al di sopra della media a lungo termine di circa 20, ma lontano dai valori estremi (>50) osservati negli ultimi anni.

Nonostante quanto le apprensioni degli investitori possano rendere i mercati volatili, dallo scoppio delle ostilità tra Russia e Ucraina i movimenti dei prezzi sono stati in realtà relativamente contenuti. È vero che l’S&P 500 ha perso più del 10% del suo valore dal picco di inizio anno, ma le valutazioni azionarie statunitensi sono ancora piuttosto elevate da un punto di vista storico. Inoltre, la flessione delle borse europee è stata finora meno pronunciata, mentre i mercati emergenti – esclusa la Russia, naturalmente – non sono variati di molto.

Diverso è il discorso del petrolio. I prezzi dell’energia sono aumentati notevolmente, spingendo le quotazioni del West Texas Intermediate (WTI) e del Brent sopra i 100 dollari, il doppio rispetto a due anni fa. Questo rincaro inciderà probabilmente sulla crescita economica. In passato, infatti, il raddoppio del prezzo nel giro di due anni ha più volte innescato una recessione.

In tale contesto, è lecito domandarsi se le banche centrali, in particolare la Federal Reserve, saranno disposte a rinviare o addirittura a sospendere l’annunciata normalizzazione della politica monetaria. Crediamo che non lo faranno, in gran parte a causa delle prospettive d’inflazione. In primo luogo, l’aumento dei prezzi del petrolio si tradurrà verosimilmente in tassi d’inflazione più elevati di quanto previsto in precedenza. Inoltre, l’impennata dei prezzi dell’energia potrebbe spingere al rialzo le aspettative d’inflazione di famiglie e imprese, alimentando ulteriormente l’inflazione effettiva. Dalla fine del 2021 le banche centrali hanno messo sempre più l’accento sulle pressioni inflazionistiche sottostanti e sulle condizioni tese nel mercato del lavoro. Secondo le nostre analisi, sebbene si possa ipotizzare un calo della variazione annua dei tassi d’inflazione, quest’ultima rimarrà verosimilmente superiore al target del 2% delle banche centrali occidentali nel medio termine.

La Fed, inoltre, segnala regolarmente la volontà di procedere a un inasprimento delle condizioni finanziarie generali, non solo dei tassi d’interesse di riferimento. Difficilmente un calo graduale delle quotazioni azionarie o un aumento dei tassi d’interesse di prestiti e obbligazioni corporate cambierà questo stato di cose.

Dato il contesto, quindi, per il momento rimaniamo prudenti sulle azioni. I mercati hanno beneficiato di anni di solide performance, e la crisi ucraina potrebbe provocare ulteriori ribassi nelle prossime settimane

Le 13 crisi di mercato oggetto della nostra analisi

| Guerra fredda | 1981 | Legge marziale in Polonia |

| 1968 | Invasione della Cecoslovacchia | |

| 1962 | Crisi missilistica cubana | |

| 1956 | Invasione dell’Ungheria | |

| 1953 | Rivolta della Germania Est (DDR) | |

| Crisi petrolifera | 1979 | Shock petrolifero seguito alla rivoluzione iraniana |

| 1973 | Embargo petrolifero dell’OPEC | |

| Guerre del Golfo | 2003 | Seconda guerra USA-Iraq |

| 1991 | Prima guerra USA-Iraq | |

| Primavera araba | 2011 | Rivolte in Medio Oriente |

| Azione militare russa | 2014 | Crisi della Crimea (Ucraina) |

| 2008 | Invasione della Georgia | |

| Aggressioni della Corea del Nord | 2017 | Tensioni USA-Corea del Nord |

1 Questa affermazione è spesso attribuita al finanziere londinese Nathan Rothschild (1810).

2 Fonte: ricerca AllianzGI, Refinitiv Datastream. Dopo l’inizio della prima guerra in Iraq (17 gennaio 1991) l’S&P 500 ha registrato ritorni del 19,0% e 16,2%, rispettivamente, nei tre mesi e sei mesi successivi. Dopo l’inizio della seconda guerra in Iraq (19 marzo 2003), lo stesso indice ha evidenziato performance del 13,8% e 18,6%, rispettivamente, nei tre mesi e sei mesi successivi. I rendimenti passati non sono indicativi di quelli futuri.

L’indice S&P 500 è un indice non gestito generalmente considerato rappresentativo del mercato azionario statunitense. Non è possibile investire direttamente in un indice.

L’investimento implica dei rischi. Il valore di un investimento e il reddito che ne deriva possono aumentare così come diminuire e, al momento del rimborso, l’investitore potrebbe non ricevere l’importo originariamente investito.

Le informazioni e le opinioni espresse nel presente documento, soggette a variare senza preavviso nel tempo, sono quelle della società che lo ha redatto o delle società collegate, al momento della redazione del documento medesimo. I dati contenuti nel presente documento derivano da fonti che si presumono corrette e attendibili al momento della pubblicazione del documento medesimo. Si applicano con prevalenza le condizioni di un’eventuale offerta o contratto che sia stato o che sarà stipulato o sottoscritto.

Il presente documento è una comunicazione di marketing emessa da Allianz Global Investors GmbH, www.allianzgi.it, una società di gestione a responsabilità limitata di diritto tedesco, con sede legale in Bockenheimer Landstrasse 42-44, 60323 Francoforte sul Meno, iscritta al Registro Commerciale presso la Corte di Francoforte sul Meno col numero HRB 9340, autorizzata dalla BaFin(www.bafin.de).

La Sintesi dei diritti degli investitori è disponibile in francese, inglese, italiano, tedesco e spagnolo all’indirizzo https://regulatory.allianzgi.com/en/investors-rights. Allianz Global Investors GmbH ha stabilito una succursale in Italia, Allianz Global Investors GmbH, Succursale in Italia, via Durini 1 - 20122 Milano, soggetta alla vigilanza delle competenti Autorità italiane e tedesche in conformità alla normativa comunitaria. È vietata la duplicazione, pubblicazione o trasmissione dei contenuti del presente documento in qualsiasi forma; salvo consenso esplicito da parte di Allianz Global Investors GmbH.

2058425

In che modo i green bond possono sostenere la transizione a un futuro più sostenibile

Sintesi

La destinazione dei flussi di capitali a progetti con un impatto positivo misurabile sull’ambiente e sulla transizione energetica rappresenta una pietra miliare per il passaggio da un’economia globale ancora molto dipendente da risorse limitate a una società sostenibile che fa affidamento sull’energia pulita. In tale contesto, i green bond sono un veicolo importante per favorire la sostenibilità anche tramite i mercati finanziari, poiché i proventi di tali obbligazioni sono esplicitamente destinati alla realizzazione di progetti che hanno un impatto positivo sull’ambiente e riguardano in particolare la mitigazione dei mutamenti climatici e/o l’adattamento agli stessi.