Allentamento della BCE: avanti tutta?

Dopo il giorno del Ringraziamento in genere l’operatività sui mercati inizia a rallentare, ma alcuni fattori fondamentali restano al centro delle riflessioni degli investitori…

In genere dopo il giorno del Ringraziamento l’operatività sui mercati inizia a rallentare poiché le banche si preparano alla chiusura dei bilanci annuali e la minore liquidità rende gli investitori più attenti ai maggiori costi legati alle modifiche delle proprie posizioni. Quest’anno, anche se si ripresenteranno le stesse dinamiche, alcuni importanti fattori di rischio saranno probabilmente al centro delle riflessioni degli investitori.

Nell’area euro, gli ultimi aggiornamenti sull’attività economica hanno deluso. L’indice dei responsabili degli acquisti (Purchasing Managers Index o PMI) flash di novembre indicava un possibile indebolimento del momentum sulla crescita verso fine anno; infatti l’indice composito è sceso da 50 a 48,1 e si trova nettamente in zona contrazione per la prima volta dall’inizio dell’anno. La prudenza delle imprese è stata probabilmente amplificata dalla debolezza della spesa al consumo, dalla stretta fiscale operata in diversi Paesi dell’Eurozona e dalle attese di un incremento dei dazi doganali sotto la prossima amministrazione Trump.

Tale situazione pone un dilemma per la Banca Centrale Europea (BCE). Da un lato, sebbene l’inflazione complessiva dell’area euro sia scesa al livello target della BCE del 2%, la banca centrale è restia a guardare troppo avanti poiché dalla scorsa primavera il calo dell’inflazione core si è arrestato (l’inflazione core, che esclude alimentari ed energia, da allora oscilla attorno al 2,75% a/a). Dall’altro lato, negli ultimi trimestri la BCE ha constatato che la crescita è più debole di quanto aveva previsto, e ha reagito alla pubblicazione di PMI deludenti a inizio settembre tagliando i tassi di interesse di 25 punti base (pb) benché i dati sull’inflazione del mese non avessero mostrato miglioramenti degni di nota. La BCE potrebbe abbassare ancora le sue stime sulla crescita alla riunione di dicembre, quindi vale la pena di riesaminare le diverse possibilità che si prospettano.

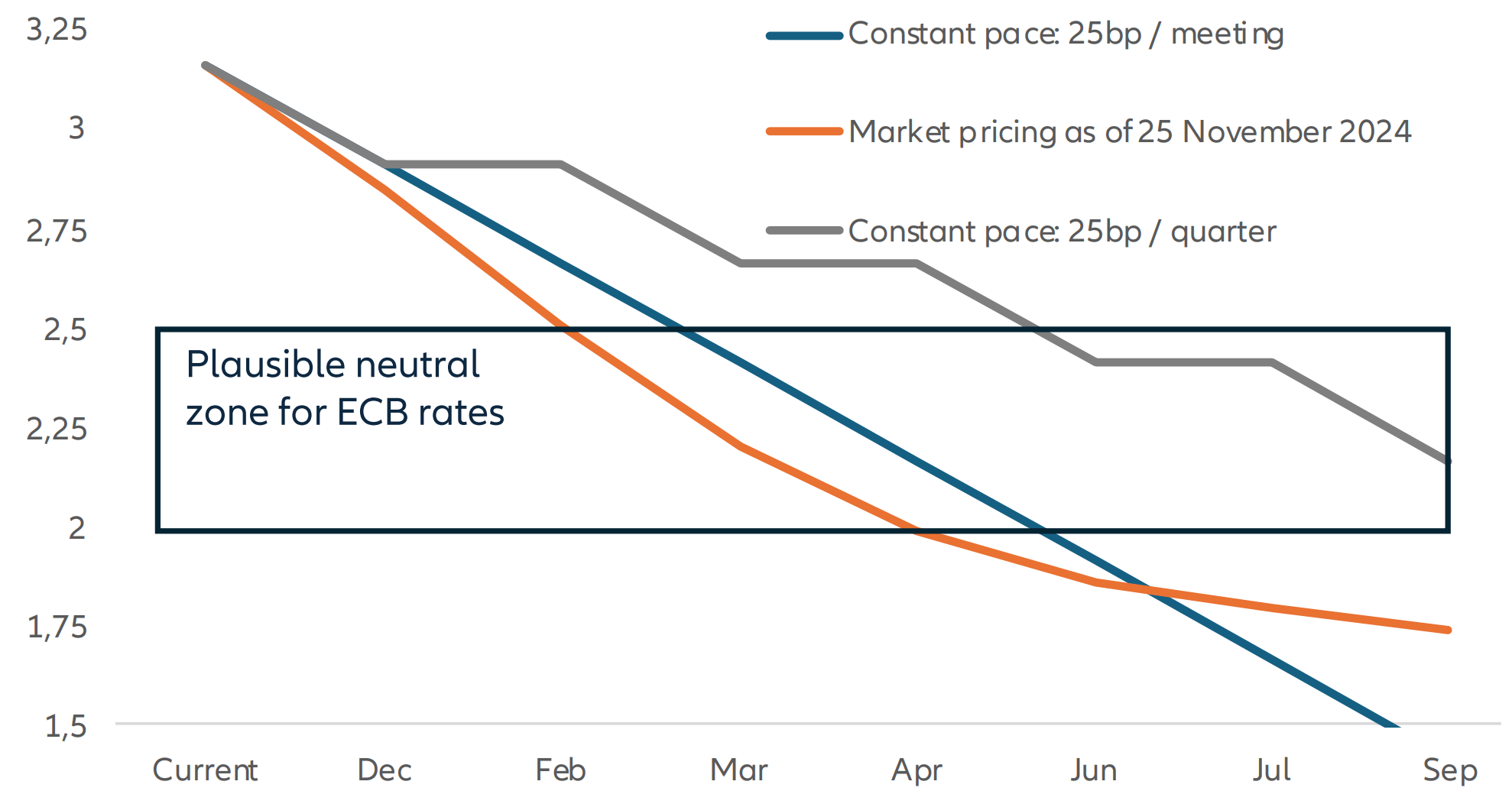

La prima è quella più improntata alla prudenza: la BCE potrebbe ridurre i tassi di interesse di 25pb a dicembre e poi continuare a tagliarli di 25pb ogni trimestre. In tal modo, nel terzo trimestre del 2025 i tassi di interesse a breve termine si attesterebbero al 2,15% circa.

La seconda possibilità è che la banca centrale riduca i tassi al ritmo di 25pb a riunione. Dato che da qui a settembre sono previste sette riunioni, se la BCE operasse dei tagli a ogni sessione i tassi di interesse scenderebbero attorno all’1,40%.

La terza opzione, la più probabile secondo gli operatori del mercato, è quella di un’accelerazione dei tagli nell’immediato seguita da una decelerazione. Il mercato sconta tassi di interesse all’1,70% il prossimo settembre. Perché queste diverse possibilità sono importanti? Il grafico in fondo alla pagina mostra le traiettorie dei tassi di interesse rispetto al loro plausibile livello neutrale (cioè il livello dei tassi di interesse al quale la politica monetaria non è né restrittiva né espansiva nei confronti dell’economia), che secondo noi è compreso tra il 2,0% e il 2,5%.

Un taglio dei tassi di interesse di 25pb a trimestre implicherebbe una politica monetaria restrittiva sino alla prossima estate. Si tratterebbe di un lasso di tempo inutilmente lungo considerando la debolezza della crescita. Con una riduzione di 25pb a ogni riunione i tassi di interesse raggiungerebbero il 2,5% a marzo e il 2,0% a giugno. D’altro canto, il mercato reputa possibile un taglio di 50pb a dicembre e/o febbraio, che porterebbe i tassi di interesse al 2,15% a marzo e attorno all’1,80% a giugno. Quest’ultima strategia consentirebbe una rapida transizione a una politica monetaria neutrale e permetterebbe poi alla BCE di valutare l’entità di ulteriori tagli dei tassi di interesse nel corso dell’anno.

Non ci attendiamo che la BCE annunci una di queste strategie a dicembre. Riteniamo tuttavia che vi siano crescenti possibilità di un aumento del ritmo e forse della portata dei tagli, un’eventualità che gli investitori dovrebbero considerare, valutando il rendimento potenzialmente più basso legato alla detenzione di liquidità il prossimo anno.

Tagli dei tassi della BCE: qualche possibilità di accelerazione?

Fonte: Bloomberg, 25.11.2024

La performance passata ed eventuali previsioni, proiezioni o stime non sono indicative della performance futura.

La prossima settimana

Nella prima settimana dell’ultimo mese dell’anno saranno pubblicati i PMI dei Paesi più importanti. Forse i dati più interessanti riguardano la Cina. A seguito delle varie misure di allentamento annunciate a partire da settembre, la domanda interna cinese mostra segnali di ripresa. Le diffuse aspettative di un incremento dei dazi durante il secondo mandato del Presidente Trump potrebbero del resto avere influenzato la domanda dopo le elezioni USA. Uno di questi fattori inciderà maggiormente sulle valutazioni del mercato circa il momentum sulla crescita all’inizio del 2025.

Negli Stati Uniti saranno resi noti i dati sul mercato del lavoro. Le statistiche di ottobre erano state pesantemente influenzate da uragani e scioperi, i cui effetti dovrebbero svanire nei dati in uscita la prossima settimana. Dovremmo quindi poter osservare un sano rimbalzo degli occupati nel settore privato anche se dagli ultimi aggiornamenti risulta che chi perde il lavoro impiega più tempo a trovare un nuovo impiego, segno che il tasso di disoccupazione potrebbe aumentare.

Nell’area euro, le stime definitive del prodotto interno lordo (PIL) del terzo trimestre dovrebbero confermare un miglioramento a livello trimestrale. Alla luce della recente flessione dei PMI, tale miglioramento potrebbe tuttavia essere solo temporaneo. Sempre nell’Eurozona, la settimana ventura i dati sulle vendite al dettaglio ci daranno un’indicazione circa la domanda al consumo all’inizio del quarto trimestre, mentre il tasso di disoccupazione dovrebbe restare in prossimità dei minimi storici nonostante la debolezza dell’economia.

Cordialmente,

Sean Shepley

Senior Economist